“美国能用炸弹将一个国家夷为平地从而摧毁它,而穆迪能通过降低债券评级摧毁一个国家。”这是《纽约时报》专栏作家、《世界是平的》一书作者弗里德曼(Thomas Loren Friedman)20年前发出的感慨。这句话形象地描述了国际评级机构在全球金融体系中的巨大影响力。

一个国家的主权信用评级至为重要,它影响甚至决定着境内所有实体的评级。主权评级一般会成为其它所有评级的“上限”。比如,如果一个国家获得“非投资级”评级,那么它境内管理再良好的城市也基本不会获得“投资级”评级。当然,以本币发行的债务的评级可能会高于主权评级上限,但外币债务评级通常无法冲破这一上限。

随着新兴市场影响力不断壮大,它们的政府和投资者们越来越多地抱怨:占据全球评级市场份额约95%的三家主要机构(标准普尔、穆迪和惠誉)对待新兴市场有失公平。具有代表性的“金砖国家”索性寻求“自立门户”,联合成立一个新的评级机构。

在中国,随着“一带一路”计划的实施和亚洲基础设施投资银行(AIIB)的建立,金融行业对国际评级机构公正性的呼吁也日益高涨。今年9月,亚投行侯任行长金立群直言不讳地表达了质疑。他说,希望国际评级机构“公平对待”亚投行,“我有整个中国市场可以利用……投资者认可我们的AAA评级,而你们却没有给,你们将面临非常大的声誉问题”。

国际评级机构究竟做了什么,会让新兴市场觉得受到“歧视”呢?国际清算银行(BIS)12月6日发布的一份研究报告做出了部分解释。

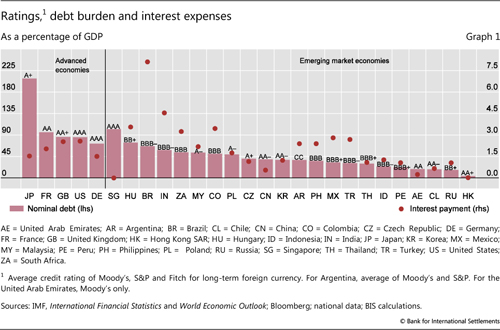

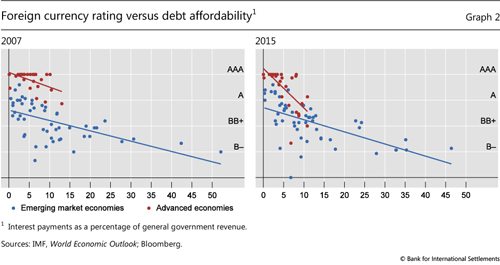

报告表明,即便债务压力小于发达经济体,新兴市场也偏向于获得较低的评级。例如,日本债务占GDP比例超过200%,拥有A+评级;而韩国债务占GDP比例不到50%,评级却也只有AA-。研究发现,2007年时,新兴市场政府的评级通常比负债水平近似的发达国家政府低8到12个等级。尽管此后这一差距有所改善,但也仅仅是缩小了两个等级。

报告还分析了一些规模较小的评级机构的评定结果,如中国的大公国际、德国的Feri以及日本格付研究所(Japan Credit Rating Agency)。分析发现,比起三家主要评级机构,这些机构给予新兴市场的评级较高,而对发达国家的评级较低。其中,大公和Feri对新兴市场与发达国家评级的差距要小于惠誉、穆迪或者标普。

那么谁才是对的呢?BIS的报告认为,三大主要评级机构在金融危机后改进的评级体系对新兴市场是公平的,评级结果与市场标准和机构投资者观点更为一致。

报告分析了现行评级标准中的一些显著指标。首先,使用“债务负担能力”(debt affordability)而非债务负担(debt burden)来衡量信用质量,“大幅降低了对比发达市场和新兴市场负债率造成的差异。”新兴市场政府比起发达国家政府通常必须支付更高的利息。例如,虽然日本债务占GDP比例超过200%,但当前日本政府仅需花费GDP的1.5%来偿债;而尽管土耳其债务占GDP比例略高于30%,但却不得不用GDP的3%来偿债。

报告还称,评级中更多变量的引入基本上消除了结果上的差距。这些变量包括违约率、人均GDP、汇率灵活度以及储备货币状态等。这些新增变量中最重要的或许是一国政府的违约率。从2015年的评级结果来看,1983年以来出现过违约的国家的主权评级会下降近四个等级。

对于此类做法,中国大公国际董事长关建中今年6月曾批评说,用评级对象在特定时期内发生违约状况的统计代替评级方法,模糊了违约率和违约概率的区别,无法对现实信用风险起到预警作用。关建中还对主权债务评级作为“上限”的做法提出过批评。他说,这样设置“天花板”,会让发展中国家的企业“不得翻身”。

回看过去,评级机构遭受批评往往与它们在经济危机期间的表现有关。

据美国财经记者布兰登·墨菲(Brendan Murphy)介绍,评级机构兴起于19世纪行将结束时的美国。当时,它们以出版商的身份向投资者提供企业财务状况的信息。1909年,约翰·穆迪(John Moody)开始发布铁路债券的评级,并很快扩展至公共债券和行业债券。1933年,出版商罗伯特·邓(Robert Dun)和约翰·布拉德斯特里特(John Bradstreet)将他们的企业合并,组建了邓百氏公司(Dun & Bradstreet),该公司30年后收购了穆迪。标准普尔、惠誉和达夫菲尔普斯(Duff & Phelps)也以近似的方式发展起来。达夫菲尔普斯于2000年被惠誉并购。

上个世纪90年代,这些机构的与国家评级业务迅猛增长。国际货币基金组织(IMF)统计显示,在穆迪和标普,该时期寻求外币债务评级的新兴市场主权发行人的数量增长了七倍。1993年至1997年,主权债务发行量急剧攀升,流入新兴市场债市的资本从1170亿美元增加一倍多,达到2860亿美元。

主权债务发行飙升的一个原因是拉美债务国通过美国“布雷迪计划”从经济衰退中恢复了元气。“布雷迪计划”是一项通过发行“布雷迪债券”(Brady Bonds)将不良债务重组转为新债务的计划,得名于美国前财长尼古拉斯·布雷迪。布雷迪债券带来了一个高流动性的市场,助长了投资者对新兴市场高收益证券的胃口。这一前所未见的需求令评级机构资源显得捉襟见肘。据估算,上世纪90年代后期,评级机构平均每位高级分析师要处理七个国家的业务。

评级机构的应对措施之一是增加与发展中国家类似机构的合作,通常是收购股权或者彻底并购。国际机构带来了资本和专业技能,当地合伙人则提供了对于本土市场的见解和人力资源。不过,虽然国际评级机构增加了人手和对新兴市场的了解,但当1997年亚洲金融危机爆发时,它们并未做好准备。

德国艾伯特基金会(Friedrich Ebert Stiftung)1999年组织的会议对评级机构在那场危机中的表现做出了总结性评价——危机以一种新的方式让人们注意到,主要国际信用评级机构在新兴市场资本流入和流出过程中发挥着关键作用。

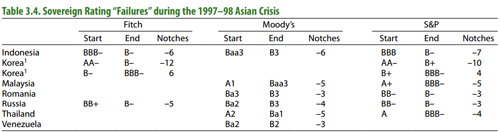

穆迪、标普和惠誉等评级机构被指在危机前没能发出清晰的预警。同时,它们在危机发生后的过度反应可能令局势变得更糟。评级机构以令人恐慌的频率发布信用评级下调的消息,加剧了国际资本流出并助长了恶性循环。包括一些评级机构自身在内的批评者认为,它们当时过于狭隘地专注于国家风险的典型指标,比如贸易和经常项目收支;但却忽视了更加危险的资本账户失衡,以及高企的企业债务。

国际货币基金组织(IMF)2010年发布的报告指出,亚洲金融危机之后,国际评级机构的主权风险评价方法有了明显反思和变化。例如,惠誉调整了方法,以便更加密切地监测总体债务水平不高、但短期内部债务占比较大的国家。标普则加大了对内部债务的关注,包括私人部门内部债务和或有债务(contingent liabilities)。

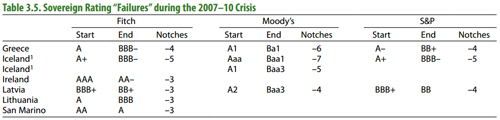

|

| 全球金融危机期间,主权信用评级失准的国家。 来源:IMF |

艾伯特基金会的总结认为,对于受到亚洲金融危机影响的发展中国家来说,那场危机显示出他们的经济命运有多么受制于外部力量。持续两年的危机表明,主要评级机构不仅能给发展中国家吸引外资设置障碍,它们的“权力”还足以使资本再度流出,引发剧烈的不稳定效应。

如果说新兴市场更加依赖外部投资,从而对评级机构更为敏感,那么2008年金融危机和随后的欧洲主权债务危机则更多地显示出评级机构自身的某种局限性。

美国独立智库外交关系理事会(The Council on Foreign Relations ,CFR)今年2月的一份报告指出,2008年,就在全球金融危机最为严重之际,评级机构错误地评估了抵押贷款相关证券的风险。批评者认为,评级机构为计算这些风险所建立的模型复杂但不可靠。房地产热潮期间,评级机构给予一些结构性产品最高的AAA认定,结果在房地产市场崩溃时却大幅下调评级。2007年,穆迪下调了83%的AAA评级抵押贷款证券,这些总价值8690亿美元的证券在2006年曾被给予最高评级。

批评人士指出,评级机构未能考虑到房价下跌的可能性及其对贷款违约的影响,虚高的评级同样没有考虑到与结构性产品相关的系统性风险。评级机构被认为通过牺牲评级质量来换取更大的行业份额。到2006年,穆迪从结构性金融业务中赚取的利润(8.81亿美元)比2001年的总利润还要多。但三大评级机构否认其中存在利益冲突。他们辩解说,真正的问题在于透明度。

在欧洲,批评的声音集中在主权债务上。欧盟各国政府和欧洲央行指责三大评级机构在欧元区国家信用评级中“过于激进”,加剧了那场危机。他们说,过度地负面评估助长了主权债务危机在希腊、爱尔兰、葡萄牙和西班牙的蔓延——这些国家都接受了欧盟和IMF的救助。2010年4月,标普将希腊债务下调至“垃圾级”,这打击了投资者信心,抬高了借贷成本,迫使欧盟不得不实施救助计划。

CFR分析说,在许多欧洲人眼中,三大评级机构表现出“优待”美国的倾向。尽管美国财政赤字不断增加、公共债务水平不断升高,但其主权信用评级长期维持在AAA。当然,这也不是绝对的。2011年8月5日标普史上首次将美国信用评级下调至AA+,美国政府随后抨击了标普的这一决定。时任美国财长盖特纳(Timothy Geithner)称,标普表现出“糟糕的判断”。奥巴马在全国讲话中曾试图弱化降级的重要性。后来,尽管标普承认在一项赤字预测中出现了两万亿美元误差,但还是坚持了自己的决定。美国财政部官员们认为,两万亿美元的误差足以证明评级无效。2013年10月,就在美国政府部分“停摆”、债务上限再次陷入僵局之际,惠誉将美国AAA评级列入负面观察。理由是“政治上的边缘策略”( brinksmanship)和违约风险上升。

金融危机后,美国和欧洲都采取措施进一步监管三大评级机构,以确保更大透明度和竞争性。2010年的多德弗兰克法案(Dodd-Frank Wall Street Reform and Consumer Protection Act )和2011年成立的欧洲证券及市场管理局(European Securities and Markets Authority, ESMA)都意在令评级机构忠于责任并保护投资者。与此同时,评级机构的业务运作遭到了严厉的法律审查。2015年,标普缴纳了创纪录的13.7亿美元罚款,得以与州级和联邦检察官达成和解。穆迪也遭到美国司法部的调查。

然而,CFR援引批评人士的观点说,三大评级机构的基本商业模式和市场主导地位依旧毫发无损。对于信用评级机构的大多数批评集中在“发行人付费”(issuer pays)模式上。三大评级机构均采用这种模式——证券发行人为初次和后续评级向评级机构支付费用,公众和投资者免费获取评级信息。这一模式在上个世纪70年代变得盛行,那之前占主导地位的是“用户付费”(subscriber pays)模式,即投资者为评级服务付费。经济合作与发展组织(OECD)2010年发布的一份报告指出,由于发行人需要特定的评级以便将债券出售给受到监管的金融机构,他们可能比投资者更愿意为评级服务付费。

IMF曾在2010年10月发布的报告全面评估了主权债务评级的积极作用和负面影响。报告说,虽然评级机构坚称他们不是为了得出特定的信用风险度量指标(如违约可能性或预期损失),而只是为了给风险做出排序,但报告发现,评级机构的辨别能力(discriminatory power)在某种程度上是可以证实的。例如,1975年以来所有出现过违约的国家,都曾在违约发生前一年被给予“非投资级”评级。

为了降低评级变化隐含的负面“悬崖效应”(cliff effects),IMF建议评级机构在更大范围内取消将评级与买卖决定绑定的规则。同时,评级机构应继续提供更多有关准确性和潜在数据的信息,减少“发行人付费”模式带来的利益冲突。

当然,更根本的或许是要打破国际三大评级机构的垄断地位,在竞争中完善游戏规则。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜