微信公众号:并购优塾(moneyC2C)首发,更多文章可微信关注我们的公众号:并购优塾产业链地图

今天,我们要跟踪的是整车产业链。并且,以“浩瀚平台”等案例的技术进化为例,来跟踪国产整车厂,在从燃油车转型新能源车过程中,踩过的坑,和未来的演变路线。

图:整车产业链

来源:并购优塾

这条产业链上中下游分别是:

上游——汽车零部件供应商,主要包括三电系统、汽车电子、车身底盘、内外饰等供应商,代表公司有宁德时代(电池)、英飞凌(IGBT)、德州仪器(MCU)、拓普集团(车身)、宁波华翔(内饰)、福耀玻璃(汽车玻璃)等。

中游——新能源汽车厂。目前参与新能源汽车生产的有几类:

一类是传统车企及整车集团。有多年造车经验,代表企业有:大众集团、吉利汽车、长安汽车等。

一类是造车新势力。成立时间较短,以纯电动车为主要产品,可以绕过发动机三大件的传统技术极高的壁垒,重视用户体验。

下游——经销商或终端客户。

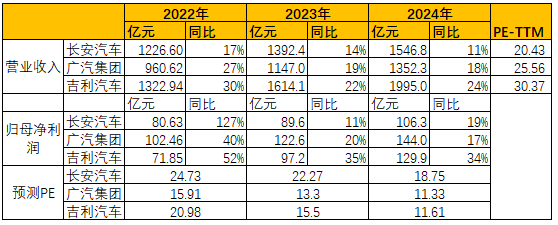

从行业内近期的增长情况来看:

广汽集团——2022Q1,实现收入232.68亿元,同比+45.21%;归母净利润30.09亿元,同比分别+27.17%

长安汽车——2022年Q1 实现收入345.76亿元,同比+8.0%,归母净利润45.36亿元, 同比+431.2%。

吉利汽车——2021年全年收入1020亿元,同比+10.44%,净利润48.47亿元,同比-12.40%。

从机构对产业链景气度预期情况来看:

图:wind机构一致预测增长和景气度情况

来源:并购优塾

看到这里,我们要思考的几个问题是:

1)行业的未来长期增长驱动力,是什么?

2)在这条产业链上,如何布局,才能具备长期竞争优势?

本报告,将更新到产业链地图

(壹)

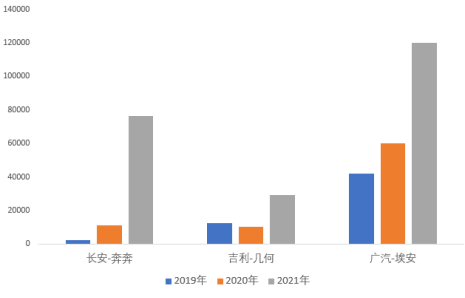

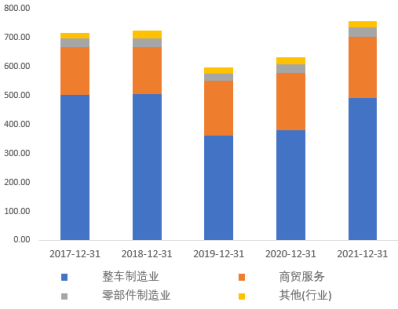

从2021年整车销量来看,长安汽车230万辆>广汽 214.44万辆>吉利132.8万辆。

从新能源车销量来看,广汽集团14万辆>吉利汽车10万辆≈长安汽车10万辆

2021年,广汽、长安、吉利三家新能源汽车销量主要以性价比车型为主,品牌线分别是:长安奔奔、吉利几何、广汽埃安。

图:销量

来源:并购优塾

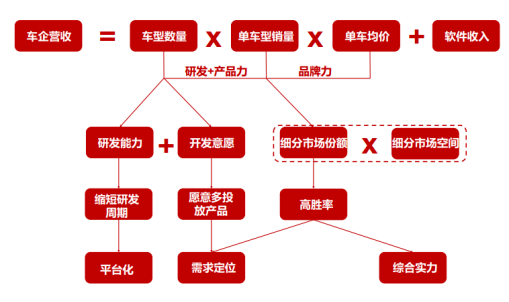

其次,从收入结构来看,

吉利汽车——整车销售及服务为其收入主要来源,占比86.31%、汽车零部件业务占比8.66%,销售电池包及相关零件占比0.58%。

从产品线占比来看,吉利汽车的三大主力车型分别是帝豪、远景、博越几大车型销量均在下滑;表现较好的产品线是领克(合营不并表)、星瑞,销量占比明显提升。

图:汽车销量结构(单位:%)

来源:并购优塾

2021年,吉利汽车新能源车销量10万,占总销量的7.5%,同比增长47%。主要是几何A/C/E,帝豪EV等。

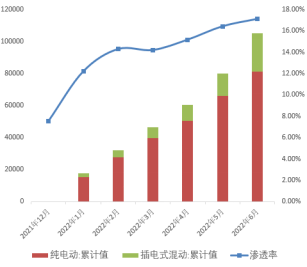

截至2022年6月,新能源汽车销量10.5万辆,累计渗透率达到17.12%,其中纯电动占比77.27%。

图:收入结构(单位:%)

来源:并购优塾

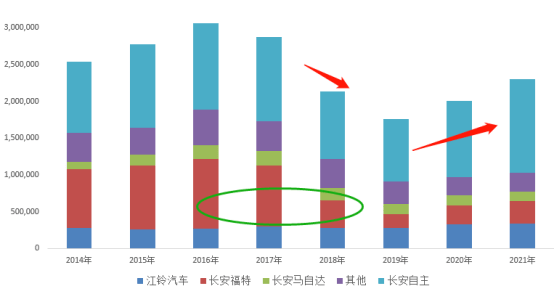

长安汽车——收入基本来自整车销量,占比达到94.39%。

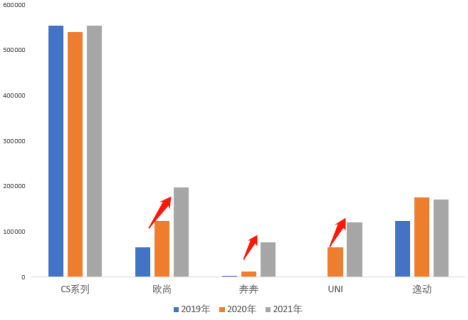

长安汽车旗下有多个汽车品牌,包括:长安自主(CS、 UNI、欧尚、奔奔等)、江铃汽车(持股25%)、长安福特(合资)、长安马自达(合资)。

从汽车销量占比来看,2018年后其合资品牌长安福特、长安马自达销量占比明显下滑,CS/UNI带动自主品牌崛起,到2021年自主销量占比超过50%。

2021年新能源汽车销量超过10万辆,渗透率9.46%,(剔除合资品牌)以A00级纯电车奔奔为主导。

图:汽车销量结构(单位:%)

来源:并购优塾

广汽集团——66.9%收入来自整车销售,27.9%来自商贸。整车销售收入中,主要来自为“传祺“乘用车与“埃安“新能源车两大品牌,广汽本田和广汽丰田为合资企业,不计入广汽集团收入。

从新能源车来看,广汽的新能源渗透率增速较快,从2020年的17%提升至2021年的27%,主要依靠的是埃安品牌驱动。

图:收入结构(单位:%)

来源:并购优塾

对比下来,21年自主品牌新能源车渗透率,广汽集团(31.6%)>长安汽车(8.3%)>吉利汽车(7.5%)

图:自主品牌新能源车渗透率

来源:并购优塾

(贰)

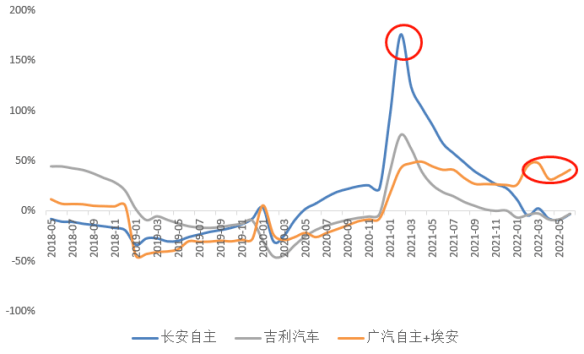

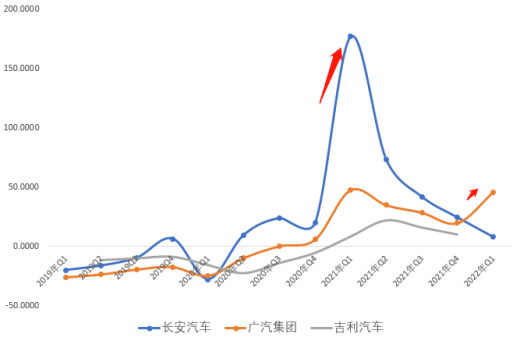

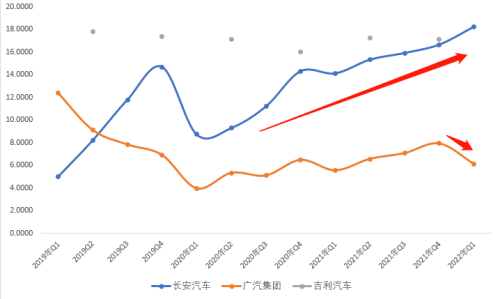

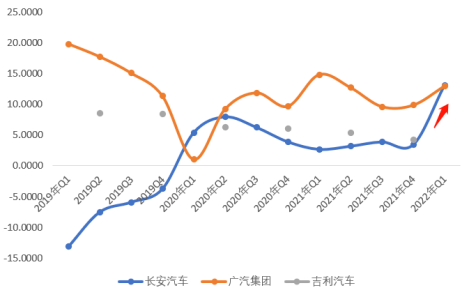

从历史平均收入增速来看,长安汽车>广汽集团>吉利汽车。22年Q1开始,广汽明显开始领先,是因为其埃安、传祺M8销量较好。

图上:季度收入增速(单位:%)

来源:并购优塾

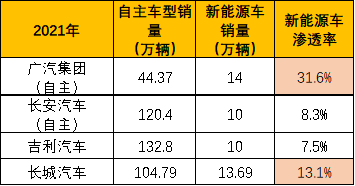

根据收入公式,整车销售收入=整车销量*单车价值量ASP。(软件还未盈利)

图:整车厂营收公式

来源:华安证券

1)销量方面

近三年,长安汽车>广汽集团>吉利汽车,销量增速主要靠爆款车型驱动。

图:销量增速

来源:并购优塾

长安汽车,在2020年陆续推出新款CS75 PLUS、UNI-T、欧尚三大爆款SUV系列,拉动其销量快速上行,自主品牌市占率从2018年的3.7%提升M1-5的6.5%。其中:

其长安汽车三大品牌欧尚、CS75PLUS及UNI搭载的蓝鲸1.5T、2.0T 发动机,极限功率、峰值扭矩等动力参数与同价位竞品相比,价格更低,性能动力更强。

图:销量

来源:并购优塾

价方面——

平均售价来看,广汽自主>长安汽车>吉利汽车。

图:ASP

来源:并购优塾

2018年,长安自主单车均价为7.72万元,整体价格相对较低。2019年,长安汽车逐步推出更多高端车型和新产品,例如UNI 系列产品多款车型单价超过10 万元。2021年ASP略有下滑,主要是长安新能源车奔奔畅销,但单车价格较低导致。

量价情况了解后,我们总结一下整体增速情况:

吉利,2019-2021收入增速下滑,主要在于:1)缺乏新爆款车型支撑销量;2)过去车型基于原有传统燃油汽车造车平台生产,在现有平台上进行油改电的尝试还不够,导暂时新产品乏力,竞争态势略有落后。

从销量数据来看,帝豪、远景销量2021年有明显的下滑,新品牌几何、极氪2021年全年2.9万辆、6000辆。

不过,吉利目前在极氪、领克、几何等新兴品牌竞争力的驱动下,基本面在逐步回升。

图:重点车型年度销量

来源:并购优塾

广汽自主得益于传祺MVP车型M8及均价在10万元以上的埃安畅销带动,整车销量收入增速较快。

二、归母净利润增长

图:归母净利润增速(单位:%)

来源:并购优塾

长安汽车2021年Q1净利润大幅提升主要是扭亏为盈,伴随CS 75P、 UNI系列等高毛利车型放量、规模效应提升,2021年自主品牌扭亏为盈。

长安汽车2020年亏损主要原因拖累:1)集中计提减值准备,2020年计提减值准备约17.1亿元,针对传统发动机产能、老旧车型专属资产的固定资产减值准备达10.2亿元;2)新能源积分支出:长安汽车自主品牌2020年新能源车型销量为2.9万辆,集团销量达6.2万辆,可能存在补充积分缺口的相关支出。

广汽集团2021Q1归母净利润同比增长1896.7%,远高于当期收入增速47.3%,主要是实现投资收益大幅增长导致。

其Q1投资净收益34.4亿元,同比增长263.0%。其投资收益增长,主要来自两家日系合资车企业绩修复。其中,广汽本田21Q1销量为18.2万辆,同比增长77.2%,广汽丰田销量为20.0万辆,同比增长63.2%。

(叁)

对增长态势有感知后,我们接着再将各家公司的收入和利润情况拆开,看近期财报数据。

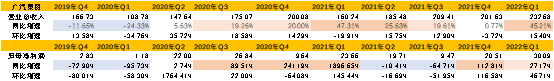

一、广汽集团——2022Q1,实现收入232.68亿元,同比+45.21%;归母净利润30.09亿元,同比分别+27.17%。投资净收益42.27亿元,同比分别+22.78%。

1)2022年Q1业绩

Q1收入增速较高(45.21%),主要得益于广汽埃安畅销。一季度广汽埃安销量同比增速高达154.26%,净利润增速(27.17%)不及收入增速的原因,是广汽埃安仍未盈利,销量增速高,反而会拖低盈利。

图:单季度业绩

来源:并购优塾

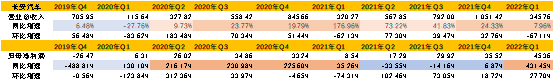

二、长安汽车——2022年Q1 实现收入345.76亿元,同比+8.0%,归母净利润45.36亿元, 同比+431.2%。根据业绩预告,2022年上半年实现归母净利润50-62亿元,同比189.14%–258.54%;扣非后净利润25-35亿元,同比237.95%–373.13%。

1)2022年Q1业绩

Q1净利润大幅提升,主要是出售阿维塔出让子公司阿维塔科技(以下简称“阿维塔”)部分股权为长安汽车贡献了21.3亿元净利润,占公司一季度净利润的近50%。

阿维塔是长安汽车与宁德时代、华为共同打造的高端智能纯电品牌,是首个全系标配华为HI(Huawei Inside)全栈智能汽车解决方案的高端SEV品牌。

完成交割后,阿维塔由长安汽车控股子公司变为联营企业,不再纳入合并报表范围,采用权益法进行后续核算。长安汽车持股比例由95.38%稀释到39.02%;宁德时代持股23.99%,成为第二大股东。

阿维塔在交割日对股东全部权益进行了评估,按照新评估结果,阿维塔股东全部权益价值增长至62.6亿元,较此前7.8亿元的估值实现了6.94倍的增长。

图:单季度业绩

来源:并购优塾

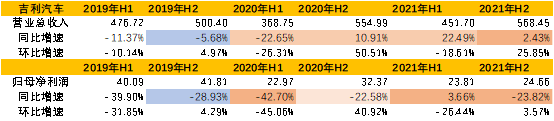

三、吉利汽车

2021年H2净利润同比降幅较高,主要是汽车销量整体有所下降导致。

图:单季度业绩

来源:并购优塾

(肆)

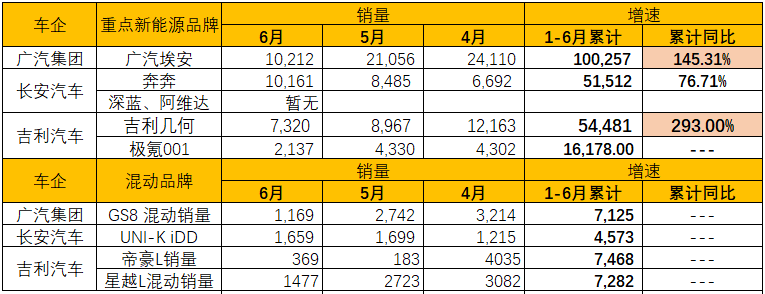

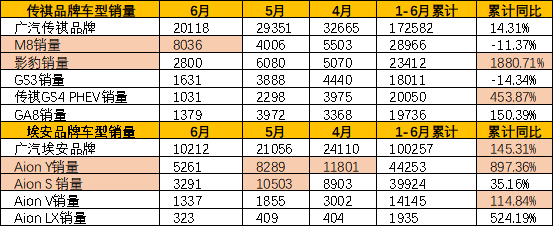

虽然几家车企半年报未披露,但会披露车型的月度销量数据,我们来看2022年1-6月,各家车企销量数据如何。

图:重点新能源车品牌销量

来源:并购优塾

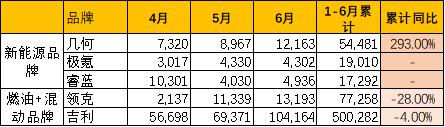

一、吉利汽车

表现好的是新能源、混动车型。

图:销量

来源:并购优塾

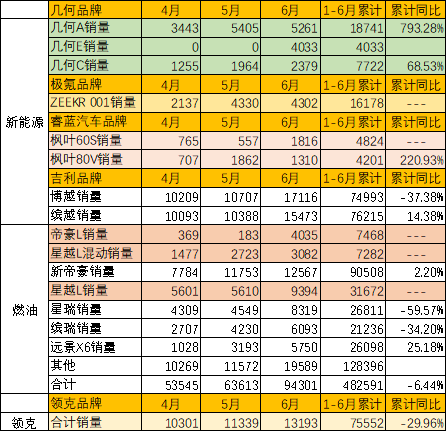

吉利汽车上半年累计销量超61.38万辆,同比-3%。其中:1、新能源汽车(纯电动+混动)销量合计10.5万辆,相比去年同期的2.2万辆,同比大幅增长376.95%,新能源车渗透率达到17%。2、混动累计销量2.38万辆,同比增长192%,得益于雷神混动。

混动方面,主要雷神混动系列,包括星越L油混、帝豪L插混等车型,6月销量累计破万辆,成为即比亚迪后,首家混动车销量破万的车企。

新能源车方面,有几何、极氪、睿蓝三大品牌。几何2022年1-6月累计销量3万辆,累计同比+356.53%,增速高于广汽埃安(145%)、长安奔奔(76.71%)。

几何系列,于2019年创立,刚推出时定位偏高端,但性价比不如其他纯电平台车型,导致销量表现较差。经过几次改款后,智能化水平提升。

尤其是2021年推出的改款几何A Pro,搭载了多个智能硬件,包括HUD抬头显示、博世辅助驾驶系统等。智能化水平提升,带动几何A在2022年上半年销量回升,累计销售18741台,累计同比增速达到793%。

睿蓝系列,2022年6月销量破万,占吉利6月新能源车比例约50%,主要包括两款车枫叶60S、枫叶80V,目前以TO B运营车为主,该系列主打“换电”,具备30分钟直流快充、60秒换电的能力,支持车电分离的购车政策,降低出租车司机营运成本。

极氪系列,2022年上半年累计销量1.9万辆,2022年全年目标销量7万辆。其在动力性能,包括百公里加速、极限功率、极限扭矩等方面相比同价位竞品有较强优势,上市后销量表现较优。

吉利及领克系列,整体表现不佳,1-6月累计销量分别同比下滑4%、-28%。领克在电气化的转型方面进度较慢,在15万元级别车型中,由于比亚迪秦、魏牌拿铁DHT、长安UNI等国产品牌价格在15-20万区间的车型产品力提升,导致其竞争力有所下滑。

图:重点车型单月销量

来源:并购优塾

二、广汽传祺

新能源车方面,广汽埃安1-6月累计销量10万辆,累计同比+145.31%,AION Y累计同比高达897.36%,主打运营的TO B车型 AION S销量占比从2021年的58%下降至2022年6月的37%,AIONY占比则从28%提升至49%,成功转型to C车型,主要是车型竞争力的提升。

传祺方面,1-6月累计销量17.26万辆,累计同比+14.31%,整体增速高于行业,主要受益于影豹(运动型轿跑)、GS4(混动)等多款新车型销量增长。其中,影豹累计同比高达1880.7%。

合资方面,广汽丰田累计销量50万辆,累计同比+19.9%。合资品牌两田中,丰田销量恢复较为迅速,原因是常年不降价的广汽丰田采取了“降价保销量”的策略,月销已破10万;广汽丰田累计销量35.7万辆,累计同比-3.8%,广汽本田由于动力、刹车等质量问题导致口碑下滑,销量仍未修复。

图:重点车型单月销量

来源:国信证券、并购优塾

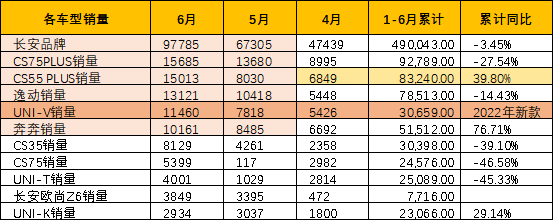

三、长安汽车

自主品牌累计销量70万辆,同比下滑6.79%,新能源车方面,6月销量 1.83 万辆,同比增长 33.1%;1-6 月累计销量8.50 万辆,同比增长 127.3%,新能源车占自主品牌渗透率达到9.4%。

新能源车方面,仍以A00级别车长安奔奔为主,但长安奔奔E-Star因为亏损原因于7月1日停止接单。

下半年有多款新能源车上市,包括6月上市的纯电平台首款微型电动车 Lumin,售价在 4.8 万-6.39万之间。七月底即将上市车型深蓝03预售价为 17.98 万-23.18万;8 月与华为、宁德时代合作的阿维塔11 正式上市。

自主方面,累计销量49万辆,同比-3.45%,上半年其核心车型长安CS75PLUS销量下滑明显,大概率受到自主品牌混动车型竞争影响。

来源:新浪汽车、并购优塾

合资方面,长安马自达1-6 月累计销量 6.37 万辆,同比增长 5.5%,长安福特累计销量长安福特累积批发 11.26 万辆,同比-6.90%

综上,根据2022年上半年销量数据,可以总结为:

1)合资品牌,整体表现不及自主品牌;

2)上半年自主品牌新能源车进度较快的是广汽集团;而下半年新车型产品较丰富的是吉利和长安。

(伍)

对比完增长情况,我们再来看利润率费用率情况:

一、毛利率

从近期毛利率变化来看,两家企业毛利率均出现了不同幅度的下滑。

图:毛利率

来源:并购优塾

长安汽车毛利率提升,主要是高盈利车型CS55/75 PLUS换代后持续放量,以及UNI系列销量持续上行,驱动其综合毛利率持续提升。

吉利汽车2021年毛利率有所提升,主要是产品结构调整推动盈利改善,单车ASP达到7.9万元。中国星系列的星瑞主销车型 13-14 万,星越L主销车型 15 万以上。

广汽集团毛利率有所下降,预计是广汽埃安销量占比上升的原因,由于其Aion Y在Q1畅销而现在还未盈利,其它成本上升导致毛利率下降。

二、期间费用率

吉利汽车2021年销售费用率、管理费用率均有所提升。2021年吉利的研发投入达到55.2亿元,同比增长48%,研发费用中大部分用于车型开发,还有一部分是用于动力总成和新能源技术的开发。

吉利销售费用增长则是大量扩张线下体验渠道导致,在销售端,截至2021年12月31日,极氪有69家体验中心、交付中心交付运营;截至2021年底,极氪带来收入18.2亿元,亏损3.7亿元。

图左:销售费用率 图右:管理费用率

来源:并购优塾

三、净利率

图:净利率

来源:并购优塾

长安汽车2022年Q1净利润率大幅提升,主要是出售阿维塔带来的投资收益。

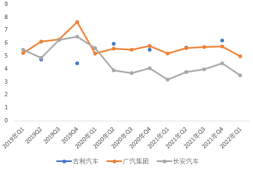

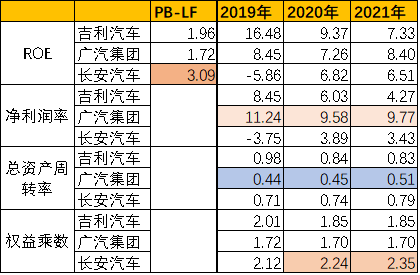

四、净资产收益率

三家企业ROE均不高,吉利与长安ROE偏低,主要是净利润率不高,目前各家新能源车并未盈利,智能化软件仍未收费,导致整体利润率偏低。

图:回报情况

来源:并购优塾

(陆)

对汽车市场规模,我们采用量价法进行预测,公式为:

整车市场规模=汽车销量*单车售价。

考虑到整车行业市场空间,我们在之前的报告中曾多次预测(详见优塾产业链报告库),本文我们重点来看近期相关政策及产业景气度。

首先,我们来看一下行业近期的经营数据和政策变化。

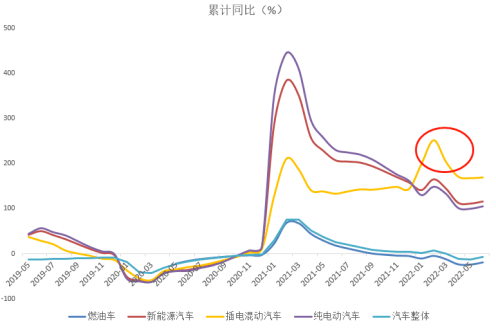

一、市场景气度

2022年6月,汽车单月销量同比增速为23.77%,明显边际好转,主要受政策刺激、卫生事件修复等影响;前1-6月,累计销量仍处于负增长,累计同比增速为-6.6%。

从结构性销量增速来看,细分车型分化差异较大:

1)新能源汽车维持高景气,6月销量同比增长133%,累计同比达到115.61%,远高于汽车行业整体销量。

2)燃油车销量增速仍较低迷,扣除汽车中的新能源车,燃油车销量单月同比增速为8%,低于行业整体的23.77%,累计同比下滑达19%。

注意,前期的购置税减征主要利好的是燃油车,但从6月份的销量数据来看,购置税优惠的政策并未起到较强的刺激作用,后续仍需重点跟踪。

从数据来看,主流消费者选择新能源汽车,一方面是因为油价上涨,另一方面是新能源汽车产品力的提升,已经跨过了燃油车的行业拐点。

3)新能源车结构方面,混动汽车车型增速略高于纯电动。

2022年1-6月累计销量增速,混动汽车(168.52%)>新能源汽车(115.61%)>纯电动汽车(105.16%)

图:各类型车销量同比增速

来源:WIND

混动车型销量仍维持较高的景气度,关键在于相比燃油车的高性价比。

从售价来看,以比亚迪宋Pro为例,DMI车型仅比燃油车贵1-2万元(剔除补贴及购置税优惠),而百公里油耗仅有1.5L,远低于同款燃油车宋Pro的7L。

接下来,对核心增长驱动力,以及关键竞争要素,我们挨个来拆解:

。。。。。。。。。。。。。。。。。。。。。。。

以上,仅为本报告部分内容,保留一半内容,以供试读。

如需获取本文全文,以及其他更多内容,请订阅 :产业链尊享版产业链报告、专业版报告库、科技版报告库、。订阅咨询可添加微信:bgys2020

一分耕耘一分收获,只有厚积薄发的硬核分析,才能在关键时刻洞见未来。

【版权、内容与免责声明】1)版权:版权所有,违者必究,未经许可不得翻版、摘编、拷贝、复制、传播。2)尊重原创:如有引用未标注来源,请联系我们,我们会删除、更正相关内容。3)内容:我们只做产业研究,以服务于实体经济建设和科技发展为宗旨,本文基于各产业内公众公司属性,据其法定义务内向公众公开披露之财报、审计、公告等信息整理,不采纳非公开信息,不为未来变化背书,不支持任何形式决策依据,不提供任何形式投资建议。我们力求信息准确,但不保证其完整性、准确性、及时性,亦不为任何个人决策和市场变化负责。内容仅服务于产业研究需求、学术讨论需求,不提供证券期货市场之信息,不服务于虚拟经济相关人士、证券期货市场相关人士,以及无信息甄别力之人士。如为相关人士,请务必取消对本号的关注,也请勿阅读本页任何内容。4)格式:我们仅在微信呈现部分内容,标题内容格式均自主决定,如有异议,请取消对本号的关注。5)主题:鉴于工作量巨大,仅覆盖部分产业,不保证您需要的行业都覆盖,也不接受任何形式私人咨询问答,请谅解。6)平台:内容以微信平台为唯一出口,不为任何其他平台负责,对仿冒、侵权平台,我们保留法律追诉权力。7)完整性:以上声明和本页内容以及本平台所有内容(包括但不限于文字、图片、图表)构成不可分割的部分,在未详细阅读并认可本声明所有条款的前提下,请勿对本页面以及本平台所有内容做任何形式的浏览、点击、转发、评论。