找钱,成为中国地方政府最为重要的关键词。在仅有的几条找钱之路上,手握钞票的金融机构们与地方官员展开了斗智斗勇的漫长故事。

“要是债发不出来,市长、县长们可真要跪了。”接连几个月,跑遍了湖南、内蒙古、江西,见了十多位市长、县长、区长之后,一家券商投行部的高级经理郭松(化名)不禁感慨道。

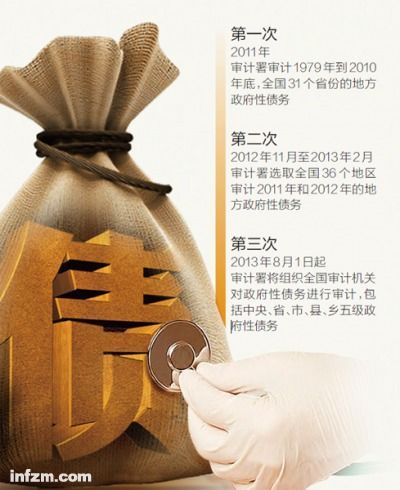

从2013年8月1日起,国家审计署开始了对地方债务第二次全面摸底,而且审计范围前所未有地扩大到包括乡镇在内的五级政府、四万多个审计单位。无论是中央,还是地方,甚至全世界,都在屏息等待这次摸底结果。

然而,资本市场已经提前亮起红灯,风向标就是地方政府用以融资的重要工具城投债—2013年7月,城投类企业债发行规模触及年内单月发行量最低点,仅发行351亿,而在年初,这个数字都突破千亿。

不仅是城投债,在地方政府的每条融资道路上,金融机构们都正在小心地“排雷”。

金融圈排雷

“你以为政府不会借高利贷?逼急了啥钱他们都敢要。”

2013年,郭松总是在出差,“虽然忙,却忙不出几单。”据他描述,大环境不好,一些平台公司出现了兑付问题,让城投债骤然紧张起来。最近的风声更紧了,公司甚至利用晚上的时间,加班加点地给一线员工加强风险控制培训。

希望摸清家底的不光是审计署,多家金融机构也私下对地方政府风险进行排查,例如平安证券就曾会同平安信托、平安证券的固定收益部、风控部门,集体把脉。

据南方周末记者了解,已经有信托公司对政府基础设施类信托项目的规模进行额度控制,达到额度的地方不得新增项目,要等到空出额度才能继续做。

城投债和基建类信托项目是过去几年地方政府融资的重要渠道。

这种模式源于1991年。当时国务院进行第一轮政府融资体制改革,要求地方政府不再直接负责基础设施建设,而是将其公司化运作。地方融资平台,即城投公司,自此成为地方政府重要的借债主体。

政府用土地的未来收益作为担保,通过城投公司发债等方式募集资金支付征地补偿费、进行基础设施建设,将“生地”变成“熟地”后再出售,获得财政收入,然后通过财政补贴或返还等方式注入城投公司用于还债。

在这个链条中,城投公司的偿债资金主要来自地方财政,而地方政府的债务究竟有多少,城投公司成为外界观察的一个重要窗口。

“有的县级城市,经济体量不大,但资金需求饥渴,风险明摆着,大家要保持足够警惕,不能光顾着管理费高些,让银监局整天盯着。”一位信托公司的风控部老总如此总结。

郭松的工作任务因此增加了很多,每到一个地区,他都得想方设法和当地银行的人交上朋友,因为银行对当地的融资信息最了解。此外,他还要到处打探,当地是否在通过社会集资等方式融资,甚至短期拆借高利贷。“你以为政府不会借高利贷?逼急了啥钱他们都敢要。”他说。

承诺到期做的事情没有做到,履约和偿还条件没有坚持,都会马上引起市场警觉。

例如,九江市财政为城投债设立专项偿债基金账户,每年从市财政预算内收入中逐年提取,用于保障还本付息。2012年九江市没有将资金打入约定的监管账户,评级机构也因此下调了评级。

事实上,未来两年,尚未到城投债的偿付高峰,中诚信国际发布的数据显示,城投债到期偿付主要集中在2016至2020年。

离中央越近的地方越安全

平台公司的级别高低,是资本市场判断钱给谁的第一要素。但现实是,越是级别高的地方,找钱的方式越多,而越是“不安全”的地方,越需要钱。

“离中央越近的地方受中央救赎的可能性就越大。”中诚信集团董事长毛振华说。在我国现行财税制度下,省级政府享有对下级政府财政收支的裁量权,因此级别越高的政府,往往财政收支状况越好,能支配的财政资源、政治资源更多。

这便成为资本市场上判断钱给谁的第一要素。

也就是说,平台公司的级别高低,是金融圈里首要的考虑。省级(直辖市)大于副省级大于地区(地级市)大于区县级。在区县级里,百强县前五十名以及经济财政实力与这个标准差不多的区则会被优先考虑。

越是级别高的地方政府,找钱的方式越多,而且一旦出现风险也容易找到接盘的银行、资产管理公司等。

但另一个现实却是,越是不安全的地方政府,借债的越多—市级以下的政府性债务余额增速要高于市级以上地方政府,这是因为,级别越低的地方政府,对融资平台的依赖性更强。

一些信托公司已经将政信业务重点下移到百强县前70名左右,75名之后则一律不考虑。

根据国家审计署2011年6月发布的审计公告,2010年中国的广义政府债务率(中央政府债务+地方政府债务)为59.2%,低于国际通用临界点—90%。

但根据国务院发展研究中心宏观经济研究部副部长魏加宁的计算,地方政府性债务占所有政府债务的比重水平却高于美国、法国、英国和日本等国家。地方政府最宽松计算(省、市、县债务+乡镇债务+养老保险隐性债务+公路债务)的债务余额占我国政府全部债务的一半以上,最保守的算法(省、市、县债务)也达45.11%。

宏源证券分析师邓海清长期跟踪地方政府债务数据,他统计,2012年,从资产负债率来看,天津、北京、陕西和四川的城投公司的整体债务风险最大,整体资产负债率均超过65%。

中融信托的一位信托项目经理说,“西部地区的风险要大得多。西部地区虽然有矿产资源,但都是央企控制,地方插不上手,收资源税不如卖地来得快。”

据一位信托经理透露,目前最受青睐的平台项目往往是那些国家级开发区,或者省级重点开发区。这些都是地方政府的宝贵资源,即使出现风险,地方政府一定会力保,因为这种信用损失会成为政府班子的责任,且远远高于违约风险。

碰都不能碰的地方

这样的“高危之地”,在金融机构的名单上越来越多。

一些地方,被金融机构们划为“碰都不能碰的高危地区”:目前市场上平台公司融资成本约在11%-12%,优质的地方融资平台可以到10.5%。如果平台的融资成本达到13.5%-14.5%,便会引起信托公司的警惕,收益越高意味着风险越大。例如天津、重庆以及一些融资规模较大的县市,都是让大家神经绷紧的地方。

以浙皖交界的安吉县为例,一位信托公司的风险部高级经理告诉南方周末记者,平均融资成本已经达到14%。

据他们了解到的情况,安吉县从2012年开始,密集发行信托和有限合伙基金。目前,通过公开信息查到的存续信托和有限合伙融资规模就有28亿元,这还不包括银行贷款,以及没有公开的有限合伙基金和单一信托。这些融资会集中在2014年兑付,那年要偿还的债务本息至少超过32个亿(2012年安吉县财政收入仅为21亿)。

这样紧绷的状况,让大的信托公司纷纷撤出那里。

类似这样的“高危之地”,在金融机构的名单上越来越多。

2013年上半年,评级机构下调了重庆交通旅游投资集团(以下简称重庆交旅)、石家庄城投集团、新疆投资发展集团、内蒙古高新控股、广州建投公司的主体评级。

比如,评级机构发现,重庆交旅下属的二级公路已于2009年5月起取消收费,相关债务的还本付息由中央及当地财政拨款承担,并以公司储备土地的出让收益作为重要资金保障。然而,政府注入重庆交旅的储备土地绝大部分为不可利用的土地。

小心萝卜章

在找钱的路上,地方政府挖了各种各样的陷阱。

与地方政府斗智斗勇,于是成为金融机构们最近的主要工作。

最让机构提心吊胆的是地方政府使出的瞒天过海大法,这也使得地方债的未来偿债能力充满了不确定性。

2012年末,四部委联合出台《关于制止地方政府违法违规融资行为的通知》(463号文)。这份文件规定,地方政府将土地注入融资平台公司必须经过法定的出让或划拨程序。以出让方式注入土地的,融资平台公司必须及时足额缴纳土地出让收入并取得国有土地使用证。

不过,地方政府挖了各种各样的陷阱。在郭松参加的风控培训中,让他印象最深的是针对地方政府的违规担保的提醒,特别是对政府文件的法律适用专门做出说明。

“地方政府出了兜底函或者差额补足协议,有的还有人大文(所谓的人大文是指由人大常委会出具的项目融资的认可),但是大家千万不要将此作为尚方宝剑。”

他提醒,根据担保法的规定,政府机关以及事业单位不能进行担保。因此,资金偿还无论是有“人大文”还是“财政函”,在法律上都站不住脚。即便偿还的来源列入财政预算,也要看是否纳入本年度预算,因为每年的预决算都需要人大审议,而信托项目的存续期基本上在一年以上。

担保函、承诺函、安慰函等直接或变相担保协议,自此变成了台面之下的“抽屉协议”(地方政府承诺到期回购)。“大家对此不能有依赖,依靠这些萝卜图章风险很大。”

一位券商人士考察山东项目的时候就发现,地方政府把林权注入地方融资平台,但实际上山坡上只种了几棵树,明显注水。

一些地方政府为了做大地方融资平台的资产规模,会将国有企业变为融资平台的子公司。但真到了无法偿债的一天,平台和国企是同级单位,想要处置国企的资产变得非常困难。

中诚信国际信用评级公司的评级人员就曾发现,被合并的国企根本不知道上级变成了融资平台,工商登记是伪造的,也没有去国资委办过手续。

毛振华说:“民营企业可以用诈骗罪追究责任,地方融资平台用公家的名义借钱,敢于违法,却不受追究。”

即使是看起来最为稳妥的一类—有土地抵押的,风险也无处不在。上述承销城投债的券商人士向南方周末记者表示:“虽然有土地抵押,但是什么土地,就不敢深究了。”

例如,注入的土地很多没有经过招拍挂,即所谓的“一块钱土地证”,手法通常是地方上下串通,弄一套假的土地出让合同以及收付凭证。或是没缴纳或不足值缴纳土地出让金以及相关税费,需要在拍卖过户的时候补交。

在地方政府的地盘上,一旦遇到兑付风险,便会更加麻烦,想要通过司法途径拍卖土地,往往是下下之策。

“跟地方政府打官司,会被拖死。即使打赢了官司,过户办手续还是要地方政府批,得罪了地方政府,土地挂出去,也没人敢接。老虎屁股摸不得。”这位人士说。

不过,南方周末记者采访的多位资本市场人士都对地方债问题并不担心。

“已经发生过几次风险事件,最后都由地方政府兜底。神话没有破,大家的胆子就更大了。”一位保险公司债券交易员说。

(南方周末记者冯禹丁对本文亦有贡献)

我来说两句排行榜