昨天,央行发布《大额存单管理暂行办法》,个人投资人认购的大额存单起点金额被设定为不低于30万元。分析人士指出,大额存单出现后,保本型银行理财产品的收益优势不再明显,而大额存单的流动性优势和附加功能突出,因此从需求的角度看,保守型投资者更有动力选择大额存单作为其投资工具。

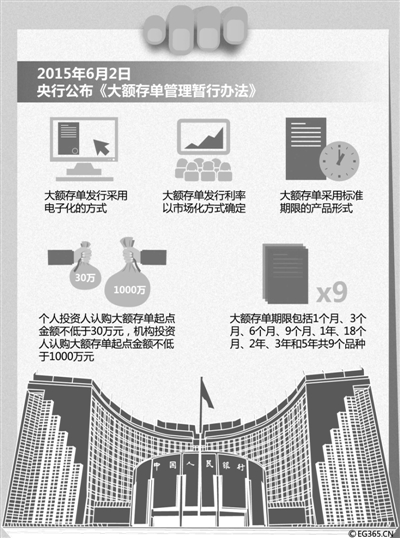

备受关注的大额存单在酝酿多年后终于现身。昨天,央行发布《大额存单管理暂行办法》,允许银行业存款类金融机构向个人、非金融企业、机关团体等发行大额存单。其中,个人投资人认购的大额存单起点金额被设定为不低于30万元,机构投资人则不低于1000万元。央行表示,此举是为了规范大额存单业务发展,拓宽存款类金融机构负债产品市场化定价范围,有序推进利率市场化改革。

门槛

个人投资大额存单最少30万元

大额存单是由银行业存款类金融机构面向非金融机构投资人发行的记账式大额存款凭证。大额存单的发行主体为银行业存款类金融机构,包括商业银行、政策性银行、农村合作金融机构以及中国央行认可的其他金融机构等。

央行有关负责人表示,为规范大额存单市场定价秩序、促进形成合理的存单市场价格、有效发挥市场利率定价自律机制的激励约束作用,大额存单推出初期,将首先在自律机制核心成员范围内试点发行。此后,央行将结合利率市场化改革进程,以及大额存单市场发展情况,有序扩大发行人范围。

据介绍,大额存单的投资人包括个人、非金融企业、机关团体等非金融机构投资人;鉴于保险公司、社保基金在商业银行的存款具有一般存款属性,且需缴纳准备金,这两类机构也可以投资大额存单。

考虑到不同投资群体投资能力的差异,《办法》在存单起点金额设计上对个人和机构投资人有所区别,个人投资人认购的大额存单起点金额不低于30万元,机构投资人则不低于1000万元。未来,结合利率市场化推进进程和金融市场发展情况,央行可对大额存单起点金额适时进行调整。

利率

大额存单发行利率以市场化方式确定

据介绍,大额存单发行采用电子化的方式,既可以在发行人的营业网点、电子银行发行,也可以在第三方平台以及经中国央行认可的其他渠道发行。通过发行人营业网点、电子银行等银行自有渠道发行大额存单,与现有银行存款、理财产品的发售方式类似。

在此基础上,央行还授权全国银行间同业拆借中心为大额存单业务提供第三方发行、交易和信息披露平台,进一步丰富大额存单发行交易渠道。通过第三方平台发行大额存单,更能体现大额存单电子化、标准化的特征,有利于存单的集中流通转让。具体采取何种方式发行,由发行人根据自身业务特点、经营管理要求并结合市场状况自主确定。

大额存单发行利率以市场化方式确定。固定利率存单采用票面年化收益率的形式计息,浮动利率存单以上海银行间同业拆借利率(以下简称Shibor)为浮动利率基准计息,与现有的储蓄存款以央行基准利率为定价基础不同。

央行有关负责人表示,大额存单利率实现市场化方式确定,是我国存款利率市场化改革的重要举措,将为全面放开存款利率上限奠定更为坚实的基础。Shibor作为货币市场基准利率,具有基准性高、公信力强等优点,以Shibor作为大额存单的计息基准,符合国际惯例,有利于促进形成合理的存单市场价格,进一步完善市场化利率形成机制。

转让

大额存单可以用于办理质押

从国际经验看,成熟金融市场国家的大额存单都可以流通转让,而且活跃的二级市场是推进存单市场发展的重要前提。借鉴国际经验并结合企业、个人等不同投资主体的交易需求,《办法》规定大额存单可以转让、提前支取和赎回。大额存单转让可以通过第三方平台开展,转让范围限于非金融机构投资人及央行认可的其他机构;通过发行人营业网点、电子银行等自有渠道发行的大额存单,可以根据发行条款通过自有渠道办理提前支取和赎回。此外,大额存单还可以用于办理质押。

根据《存款保险条例》,大额存单作为一般性存款,纳入存款保险的保障范围。

影响

大额存单是推进利率市场化改革重要手段

央行有关负责人表示,从国际经验看,不少国家在存款利率市场化的过程中,都曾以发行大额存单作为推进改革的重要手段。从我国的情况看,近年来随着利率市场化改革的加快推进,除存款外的利率管制已全面放开,存款利率浮动区间上限已扩大到基准利率的1.5倍,金融机构自主定价能力显著提升,分层有序、差异化竞争的存款定价格局基本形成,同时,同业存单市场的快速发展也为推出面向企业和个人的大额存单奠定了坚实基础。当前,推出大额存单的条件和时机已经成熟。

大额存单的推出,有利于有序扩大负债产品市场化定价范围,健全市场化利率形成机制;也有利于进一步锻炼金融机构的自主定价能力,培育企业、个人等零售市场参与者的市场化定价理念,为继续推进存款利率市场化进行有益探索并积累宝贵经验。同时,通过规范化、市场化的大额存单逐步替代理财等高利率负债产品,对于促进降低社会融资成本也具有积极意义。鉴于此,央行决定于近日推出大额存单产品,并制定了《大额存单管理暂行办法》(以下简称《办法》)。供图/CFP

分析

大额存单对百姓理财有何影响

大额存单的出现会对普通百姓的理财带来什么影响呢?普益财富研究院匡宸郗认为, 通过比较可以发现,大额存单出现后,保本型银行理财产品的收益优势不再明显,而大额存单的流动性优势和附加功能突出,因此,从需求的角度看,保守型投资者更有动力选择大额存单作为其投资工具。

具体来看,首先,大额存单的收益率与保本型银行理财产品的收益率差距较小。目前推测,一年期大额存单的利率约为4.1%~4.2%;而保本型银行理财产品在经过4月份降准,5月份降息之后,其收益率也已经出现了大幅下滑,就连普遍认为收益率较高的城商行,其最近发行的保本型银行理财产品年化收益率也鲜有超过5%的。

其次,大额存单可以在二级市场进行转让,具有极强的流动性。当投资者出现紧急情况需要调用资金时,可以快速地在二级市场进行套现,且交易成本较低,这也是银行理财产品无法比拟的优势;再次,大额存单功能多样化。大额存单不仅可作为出国保证金开立存款证明,还可用作贷款抵押,这对于有出国需求和贷款需求的人士是一个较好的选择,可以在满足自身需求的同时获得额外的收益。而这些附加功能是银行理财产品所不具备的。

当然,大额存单30万元的门槛也大大高于银行理财产品5万元的起点金额。匡宸郗指出,从风险类型来看,大额存单基本上可以属于无风险收益产品,与之类似的银行理财产品在整个银行理财产品的市场份额在2014年为27.63%,在初期,大额存单会吸引部分投资于低风险银行理财产品的人群,而对于被大额存单门槛拒之于外的保本型银行理财产品市场,大额存单暂时无能为力。但是在未来,随着利率市场化的不断推进,大额存单的门槛不断下调,大额存单将会占据低风险银行理财产品的绝对市场份额,而银行理财产品市场最终将会形成以非保本浮动型产品为主要产品的市场,从而形成以风险为标的的市场划分。

观点

大额存单成本低 银行发行有动力

匡宸郗还从银行的角度进行了分析,他认为大额存单的出现可以在实现保本型银行理财产品留住存款的功能的同时,还能降低银行为此付出的发行成本和运营成本,银行能够从中获利,因此,从供给的角度看,银行也有动力积极地发行大额存单。

匡宸郗指出,大额存单的发行成本低于保本型银行理财产品。据银监会2013年167号文要求,银行发售理财产品前10个工作日以电子化报告的形式报送相关资料,并对相关信息进行登记,这无疑提高了银行的发行成本。而银监会对于大额存单的发行就没有诸多的手续;其次,大额存单的运营成本低于保本型银行理财产品。据银监会2013年8号文要求,商业银行应对每个理财产品进行单独管理、建账和核算,并且要负有充分披露所投资产的信息,这也提高了银行的运营成本。而银监会对于大额存单的资金运用也没有过多的限制。再次,大额存单在存续期内作为主动型负债工具,使得银行可根据期限结构发行适合自己负债管理的存单,由此稳定银行流动性、利率结构和负债成本。

文/本报记者 程婕

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜