IPO即将重启,又一只靴子落地。不得不说,证监会这一次把握的时点恰到好处,毕竟当下的市场已经回暖甚至有点热火朝天的味道,此时“洒几滴冷水”也未尝不是好事。再说了,如果是非得靠限制股票供应才能维持的高估值,终究也是不健康且难以长久的。

导读

直接定价的方式在某种程度上被看作是出现了市场化发行的趋势。而此次新股发行办法中,符合市场化发行趋势的调整也不仅如此。

本报记者 谷枫 实习记者 赵丹 北京报道

11月6日下午,证监会例行新闻发布会上罕见的出现了上下两个部分,当“下半场”开始,证监会新闻发言人邓舸讲到,IPO即将重启时,在座众多媒体记者不禁发出一阵惊呼。

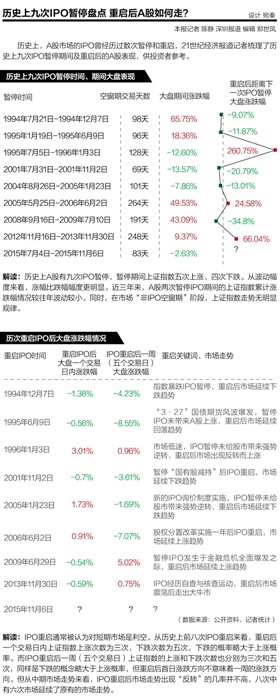

类似的情绪在不到半个小时之后,便在全中国的股票投资者间传开。“下周开始A股是不是要开始跌了”,一位股民在其朋友圈这样问道。

不过,令人们稍感安慰的是,此次IPO重启并非采用原有的规则直接重启,根据上一次IPO重启的经验教训,监管层决定完善现行的新股发行制度。新规执行后,打新对于市场的吸血效应将会减弱,对二级市场的影响预计将更为缓和。

南方基金首席策略分析师杨德龙甚至认为,此次重启IPO对投资者只有心理上的影响,没有实质性影响,周一市场大概率会低开高走。

抽血效应减弱

实际上,股民对于IPO重启色变,一方面也源自于打新对于A股二级市场资金大规模的抽血效应。

此次,证监会完善新股发行制度重要一方面便在此处。针对巨额打新资金对货币市场的影响及部分投资者卖老股打新股问题,取消现行的新股申购预先缴款制度,将申购时预先缴款改为确定配售数量后再进行缴款。

同时强调新股申购应为投资者自主决策、自担风险、自负盈亏的行为,证券公司不得接受投资者全权委托进行新股申购。

新政策的影响,通过一组数据就可见一斑。

2015年A股公开发行的192家公司,网上投资者中签率平均为0.53%、网下投资者获配比例平均为0.22%。2015年6月初25家公司集中发行时,冻结资金峰值最高为5.69万亿元,如取消预缴款,则投资者仅需缴纳申购资金414亿元。

5.69万亿与414亿的巨大反差,让监管层意识到预缴款的确对市场形成了严重的抽血效应。

因此,针对这一突出问题,监管层拟对申购方式进行优化,在坚持目前网上按市值申购的前提下,网上、网下符合申购条件的投资者在提交申购申报时,无需按其申购量预先缴款,待其确认获得配售后,再按实际获配数量缴纳认购款。而取消预缴款后,询价、定价、配售等其他环节基本保持不变。

“以后打新不用卖股票,相反应该多持仓,这样打中几率更大。下周大盘我觉得反而会涨,场外资金会涌进市场做市值好配售新股。”光大证券一位投行人士告诉21世纪经济报道记者。

“这次变化后,能否中签新股完全取决于你的股票市值多寡,市值配售只有中签了才需缴纳对应的认购资金,这意味着满仓的多头有更多的额度和更高的中签概率,而且几乎不怎么需要抛售股票来参与打新,这可以减少打新对于死多头力量的抽血,还会逼迫稳健资金必须持有更多股票才能获得更多新股的中签可能。”泽浩投资的投资总监曹刚表示。

“如此,就会进一步改变新股对股民的影响。股票多头通过新股红利的输血可以越赚越多,而稳健资金也必须先为A股输血才能享受红利,这对股市自然是利好。”曹刚说。

新的规定也让一位投资者在微博上感叹,最大的受益者将是证金公司,在一轮救市之后,证金公司的持仓量是市场最大的,不用预先缴款的条件,让国家队这样的持仓多头在打新时受益最大。

市场化发行曙光

在多数投资者聚焦新股发行会否影响现有市场时,一部分机构人士和企业则更加关心这一次新股发行制度变化的背后是否有市场化发行的趋势?

此前,新股发行主要采用询价方式。事实上,询价方式下新股发行市盈率长期保持在较低水平,这样的情况也造就了新股上市后遭遇爆炒的情况。

“市盈率红线无法超越也就无法改变新股上市遭遇爆炒的命运。”一位北京地区大型投行的人士对21世纪经济报道记者说。

不过,此次证监会率先在小盘股上进行了变革。即发行总股本不超过2000万股的公司将一律取消询价环节,由发行人和主承销商协商定价,直接向网上投资者定价发行。有老股发售安排的,因对老股有锁定期要求,作为例外,仍需履行询价程序。

“询价机制有利于寻找均衡价格,挖掘市场需求,降低承销风险,但发行成本高,发行周期长,因此大盘股发行运用较多;而直接定价发行对承销商的定价能力有较高要求,但发行成本低,发行周期短,效率高,适合小盘股发行。”一位接近证监会发行部的内部人士表示。

数据显示,2014年以来已发行上市的317家企业中,31%的企业新股发行数量在2000万股以下,平均筹资额为2.7亿元,这类企业有降低发行成本的现实需求。

直接定价的方式在某种程度上被看作是出现了市场化发行的趋势。而此次新股发行办法中,符合市场化发行趋势的调整也不仅如此。

记者了解到,证监会本次改革在对主板(含中小板)和创业板首发办法进行修订时,将一部分基于审慎监管要求增加规定的发行条件调整为信息披露要求。具体说来,不再将“独立性要求”和“募集资金使用”作为发行上市的门槛,相应调整并加强对有关信息的披露要求。

同时,邓舸还强调发行人是信息披露的第一责任人,保荐机构、会计师事务所等中介机构承担核查把关责任,投资者自主判断发行人投资价值,审核工作重点将关注信息披露的齐备性、一致性和可理解性。

也就是说,发行人的质量优劣和投资价值将由市场决定,监管部门不再对其“背书”,也不对持续盈利能力做判断。

“尽管注册制还未上路,但证监会此次新股发行制度的变化在一定程度让我们看到了市场化发行的曙光。”一位接近交易所的业内人士对此认为。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜