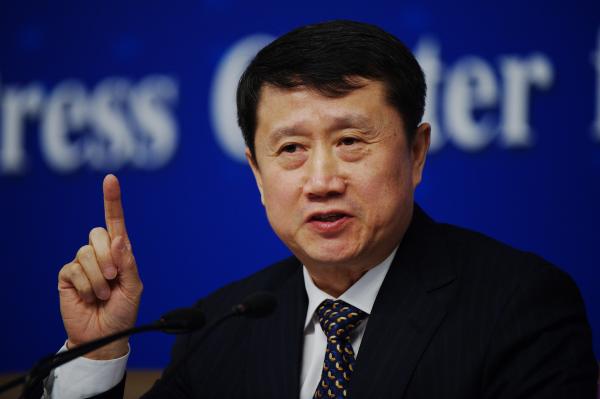

随着两大央企合并后各项业务步入正轨,总资产超过7000亿元的国家电力投资集团公司(下称国家电投)旗下核电资产的上市路径逐渐浮出水面。澎湃新闻(www.thepaper.cn)独家获悉,在12月23日举行的集团内部会议上,国家电力投资集团公司董事长王炳华透露,明年将启动国家电投的核电资产板块即国家核电技术公司(下称国家核电)的整体上市工作,谋求赴港借壳上市。

12月21日早间,国家电投旗下上市公司中国电力新能源(00735.HK)发布停牌公告。该公司在随后公告中解释称,接获中国电力国际有限公司(中电国际)的通知,获悉国家电力投资集团公司(中电国际的最终母公司)将有一项涉及本公司的重大项目提议。鉴于该事项存在重大不确定性,公司股票已于当日上午九时正起在港交所主板暂停买卖。

一切已然明了。国家电投欲注入旗下核电资产的上市平台,就是中国电力新能源。澎湃新闻(www.thepaper.cn)就这一说法向国家电投内部人士求证时,对方也予以默认。

一名知情人士曾对澎湃新闻(www.thepaper.cn)称,在此前的内部讲话中,王炳华曾透露国家电投核电资产的上市路径将“有别于中核、中广核集团”,且“要尽可能地充分利用国际资本市场的融资条件”。2014年12月10日,中广核电力(01816.HK)登陆香港资本市场,中核集团旗下中国核电(601985)也于今年6月10日登陆A股。而借壳,恰好印证了王炳华所谓的“差异化上市路线”。

公开资料显示,国家核电技术公司成立于2007年5月22日,是受让第三代先进核电技术,实施相关工程设计和项目管理,通过消化吸收再创新形成中国核电技术品牌的主体;是实现第三代核电技术AP1000引进、工程建设和自主化发展的主要载体和研发平台;是大型先进压水堆核电站重大专项CAP1400/1700的牵头实施单位和重大专项示范工程的实施主体。

2015年6月,国家核电技术公司和中国电力投资集团公司重组组建国家电投后,国家核电作为国家电投控股的产业集团公司,继续承担中国三代核电技术引进、消化、吸收、再创新的战略任务,专业从事核电及相关领域的投资运营、技术研发、工程服务以及电源、电网、新能源工程技术服务等业务。

根据重组方案,此前中电投旗下所有核电资产全部被整合进国家核电平台。厘清双方的核电资产,将其打包,是整体上市的第一步,也是最大限度地提高核电这一优质资产的市场证券化成果的重要前提条件。

事实上,早在国家电投正式挂牌成立之前,外界就普遍预测其核电资产借壳上市的可能性大于IPO(首次公开募股)。原因很简单,随着中国核电建设驶入快车道,核电站建设庞大的投资需求与企业有限资金之间的矛盾凸显,核电企业上市融资以谋其更大发展是大势所趋。相比之下,两大核电巨无霸中核集团、中广核集团旗下核电资产均已率先实现与资本市场对接,对于新成立的国家电投来说,尽快推进核电板块的上市进度愈加刻不容缓,直接向公司旗下已有上市平台注入资产显然最为便捷。

其实,国家核电赴港上市并非全无征兆。原因有二:

其一,王炳华本人在兼任国家核电董事长的同时,还兼任国家电投二级单位中电国际的董事长之职,从当初这一职务安排来看,核电资产似乎并不排除赴港上市的可能性。

其二,早在国家电投问世之前,关于核电资产花落谁家、借哪个壳便众说纷纭,自今年1月9日至5月21日,吉电股份(000875.SZ)和上海电力(600021.SH)股价分别翻了3倍和4倍,最被资本市场看好。但直到7月国家电投正式挂牌,王炳华表示,“目前公司正在考虑通过多种形式进入资本市场……第三种方式就是寻求究竟是在境内做呢还是在境外做呢。”这是王炳华在公开讲话中再次明确提出境内外路径的选择。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜