证券时报记者 汤亚平

上周五A股市场大幅反弹,上证综指、深证成指、中小板指、创业板指全线涨逾3%,板块个股多点开花。此前2016年开市以来18个交易日A股四大指数跌幅均已超过20%。这根中阳线反弹让投资者再度看到一点希望,但结合技术面看,指数依然未完全摆脱短线弱势格局,无论从周线还是月线,抑或单纯从“1.26”长针反抽位置判断,大盘指数均呈阴线格局,而且周线和月线都是破位长阴。

接受采访的分析人士表示,暴跌后的修复重构需要时间,即便市场止跌仍应注重仓位控制。

1月份走势怎么看?

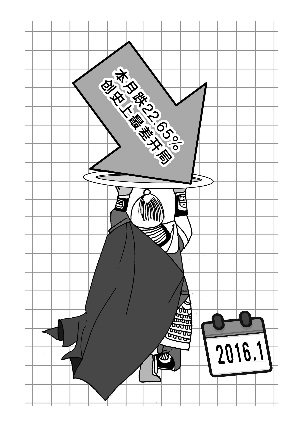

对于2016年来说,1月份的走势自然很重要。虽然1月份最后一个交易日红盘收官,但A股整个1月的弱势格局仍不可小视。

从K线分析,月线级别上证综指1月大幅下跌22.65%,创2008年10月以来最大月跌幅。即使从日线级别看,上周五的中阳反弹,也仅触及5日线就回调,5日、10日、20日、30日、60日均线系统完全空头排列,而且都在快速下行,对股指反弹形成反压。即使市场开始筑底,均线系统的修复也是一个非常漫长的过程。

1月有过8根阳线,占比当月交易日的40%,数量上并不算十分惨烈,但实际上真正有效的标志性K线是1月4日(-6.86%)、1月7日(-7.04%)、1月11日(-5.33%)、1月26日(-6.42%)。换句话说,这4根逾5%的阴线才是1月整体趋势的关键。

新年突如其来的暴跌致使投资者纷纷离场。1月份以来参与交易投资者数量呈每周下降趋势,从第一周的2170.50万降至第三周的1662.22万,降幅超过23%。

1月份股市的暴跌也让公募基金损失惨重。根据Wind资讯统计,1月份148只主动股票型、混合型和二级债基单位净值平均跌幅分别达到24.31%、14.69%和3.34%。其中股票配置范围为60%~95%的385只高仓混合型基金1月份平均跌幅达到25.07%,其亏损幅度甚至超过了主动型股票基金。而该类基金月度跌幅已经超过了2008年10月,创出历史最大月度跌幅

与此同时,沪深两市融资余额已经连续20日下降。2015年12月31日以来,截至1月28日,沪市融资余额报5374亿元,较前一交易日减少89.1亿元;深市融资余额报3759.99亿元,减少73.92亿元;两市合计9133.99亿元,减少163.01亿元。

节前一周如何走?

本周开始进入2月份,也是春节前的最后一个交易周,无重大事件性因素影响市场,根据往年惯例节前市场一般相对平静。上周大盘探底反抽,2638点低点位置未破,短期市场存有超跌反弹需求,但在节前效应以及市场存量资金博弈下,股指反弹力度较为限,技术上仍有回踩确认2838点的必要。事实上,投资者对上周五的反弹同样存有疑惑。

疑虑一:量能未有效放出。上周五,上证综指、深证成指、中小板指、创业板指全线涨逾3%,但两市合计成交额4287亿元,尤其沪市成交仅1800亿元,仍属地量水平。短期来看,4000亿量级的成交量水平,仅能够让股指在2600上方企稳并构筑整理平台。在没有明显场外新增资金入场的情况下,投资者切勿追高,应密切关注量能变化,一旦无法继续放量,可考虑逢高减仓。

疑虑二:5日均线压制明显。作为短线强弱分界指标,5日均线对沪指、创业板指仍构成明显压制。因此,在市场放量长阳突破前,仍需保持一份警惕。

疑虑三:提防“黑天鹅”突袭。据媒体1月28日报道,中信银行兰州分行去年曾发生9亿~10亿元骗取票据承兑案,该案去年第四季度因股市下跌而暴露出来。中信银行已向监管机构和警方报告了该案。此前的1月22日,农行公告称,该行39.15亿元票据出现重大风险。

1月29日,中国石油发布业绩预告,预计2015年年度实现净利润较上年同期减少60%~70%。这是十年来中国石油首次利润低于千亿元,此前3个交易日该股逆市上涨。

由于未对大宗交易进行限制,近期已有不少股东在选择通过大宗交易来转让股份。虽然今年1月份两市增持规模已达206.3亿元,远远超出两市减持规模,但是被压抑的主动减持冲动很有可能将逐步爆发。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜