离岸人民币(CNH)今日(4日)的大涨“势如破竹”,连续突破八道关口涨至6.8887,与在岸人民币(CNY)价差倒挂高达419点。

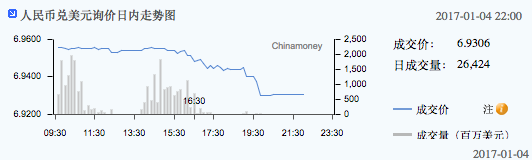

今日16:30,在岸人民币兑美元收报6.9485,较昨日上涨71点、较昨日夜盘涨143点。今日,人民币中间价下调28点,报6.9526,创2008年5月来最低,上日中间价6.9498。上日官方收盘报6.9557,夜盘收盘报6.9628。

A股方面,今日三大指放量上涨,沪指收涨0.73%,报3158.79点,创12月14日以来新高,创业板指涨逾1.4%,深成指收涨1.19%。

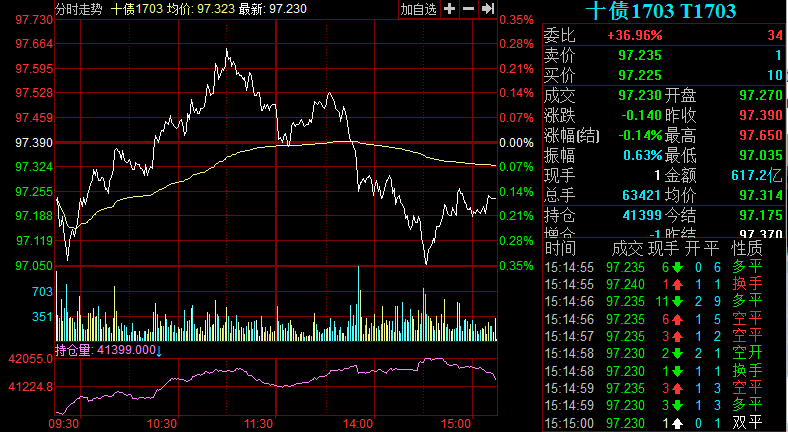

今日,国债期货走势现“倒V”型。早盘,国债期货主力合约由跌转涨,午后则由涨转跌。十年期国债期货主力合约一度涨近0.3%,但随后下跌,一度跌约0.33%,收报97.23,跌幅为0.14%;五年期国债期货主力合约早盘一度涨近0.2%,但午后一度跌逾0.11%,收报99.49,跌幅为0.03%。

路透援引交易员称,此次CNH大涨是由于多因素累积,包括一直以来的人民币流动性较为紧张,且去年底到今年初监管层多个政策出台对空头产生一定的打击,预期管理力度加大收到了初步效果。

报道援引工银国际研究部联席主管程实称,年初市场普遍预期挤兑式外逃风险会推动人民币对美元快速破7,预期越一致,越容易落空。

德国商业银行首席中国经济学家周浩同样也提到,CNH今天的突然走强,体现了市场的一种选择,而这样的突然走强也导致了市场的交易盘纷纷逆转,背后则是一个更有意思的原因——市场上人民币的空头较多,一旦市场逆转,空头回补反而造成了多头踩踏。

周浩分析称:

做空人民币是有成本的,而这样的成本体现为各期限的人民币与美元的利率水平之差,一般而言,如果借入人民币来做空(同时做多美元),那么需要支付人民币利率,但同时收取美元的利息。这两者之间的差额就是“成本”,正常情况下,人民币的利率水平高于美元,所以做空人民币是一个“负利差”交易。

另一个关键点是,我们所谓的即期价格事实上是T+2交割的,也就是说,我们看到的价格要在交易后两个交易日后才能交割。以做空人民币即期为例,如果到期交割,交易员需要付出这两个交易日的人民币与美元的利息之差,而从今天的实际利率来看,做空人民币的交易盘要实际支付大约为100个基点(1分钱人民币)的利率成本,所以这造成了市场的一种权衡:如果做多人民币并在两天后交割,可以在两个交易日之后的星期五收到1分钱的利息,而如果做空人民币并在两天后交割,则要额外付出这1分钱的成本。

周浩认为,对于市场来说,这样的博弈每天都会存在,从目前的状况来看,离岸人民币的整体利率水平高于常态,这背后可能存在“有形之手”。对于离岸人民币市场来说,利率畸高以及不稳定其实不利于正常的融资活动,但眼下,很显然这并非政策的重点。

12月31日,央行行长周小川到国家外汇管理局中央外汇业务中心视察。外管局跨年夜深夜发布关于个人换汇严管规定解读:

不涉及个人外汇管理政策调整,个人年度购汇便利化额度没变化。

对个人申报进行事中事后抽查并加大惩处力度。“若出现虚假申报等违法违规行为,将被列入“关注名单”。在未来一定时期内限制或者禁止购汇,纳入个人信用记录。”

“个人海外购房及投资属于尚未开放的资本项目,一直以来都不能做。”外汇局相关负责人3日明确指出。一名业内人士用警察查酒驾来形容此次个人购汇监管升级:“原来酒驾只要罚几百元就放走了,现在要拘留。你不能说警察抓酒驾不对。”

第一财经报道称,若监管部门一旦发现“蚂蚁搬家”式的逃汇,情节严重,可处逃汇金额30%以上等值以下的罚款。

路透报道还提到,由于最近CNH流动性一直保持紧张,加上有央行之前的远期操作到期,虽然到期量远不如去年9月份,但在资金持续紧张的当下,亦会加剧离岸流动性状况。

报道援引资深交易员指出,不排除监管层在离岸市场出手的可能。

莫尼塔今日稍早在报告中也表示,继元旦期间外管局“隐性”收紧个人购汇政策后,新年首个交易日,香港离岸人民币 HIBOR全线走高:CNH隔夜 HIBOR 升至逾三个月以来新高(昨日达到 17.8%)。

报告称,离岸流动性的紧张,一方面是人民币空头势力再起的结果;另一方面,央行有意收紧离岸流动性,提高做空人民币的成本,也对此施加了重要影响。

考虑到月底之前是全球主要央行的政策空窗期,强势美元在此期间或将面临震荡甚至回调。在资本管制和离岸市场掌控得到强化的情况下,我们认为,春节之前人民币汇率应不会出太大问题。

对于今天CNH大涨的情况,行业人士认为这是打破人民币年初贬值预期的最好手段。“此时收紧境外流动性并做干预,让人民币打破年初贬值共识,效果最好。” 路透援引一位驻港的资深外汇专家指出。

(综合自:华尔街见闻)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜