曾留学美国的蒋先生,现在经营着农产品出口的生意,美国商人是他的大客户。最近一段时间,他每天都要翻看英文版的纽约时报、华尔街日报。因为,无论是在他的公司,还是他的客户圈子里,大家都在密切地关注同一个话题:美国信用评级或将被下调。而了解美国国内对于此事的看法,是他最主要的信息需求。

一个向美国出口青豆、米果等粗加工农产品的企业,为何如此密切关注美国清还国债的能力呢?特别关注美国的国内舆情呢?

在大洋彼岸,美国议会的两党为推动各自的削减国家赤字和提高债务上限的计划吵得不可开交,此前众议院多数党领袖博纳的债务上限方案已被否决,而截至记者发稿时的最新消息,美国国会两党已就提高债务上限问题接近达成协议。

假如美国国会两党不能在债务上限方案上达成一致,美国就将可能出现债务违约,其AAA主权信用评级也将可能被首次下调。

中外经济学家们明确地指出了美国信用评级降低的背景,削减国家赤字指的是“减少财政支出”,而提高债务上限指的是“增发新国债”,目的是“还旧债的钱不用财政出,而是通过发新债来筹措”。美国作为长期的经济避风港,当下面临着还债能力不足的信用风险,这也是信用评级机构考虑下调美国信用评级的原因。

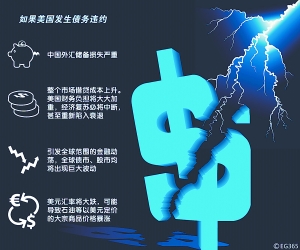

而对于众多中国出口企业来说,他们则有着这样的担心:如果美国信用评级被降低,只能靠承诺提高国债利息,以求投资人继续购买美债,同时贷款利率也将相应上升。对于一个国家的金融体系来说,提高利率意味着鼓励储蓄,市场中的购买力和投资愿望会下降,商品市场将面临萧条。美国作为全球最大的消费市场之一,市场萧条对中国企业的出口将再次造成沉重打击。

蒋先生的担忧则更为实际,他的货物从中国经过海运送抵纽约港。按照惯例,货到后半个月到一个月内,美国的经销商向他们公司支付货款。可是如果美国国内的购买力降低,货物到达纽约港之后,美国经销商们可能会找出一大堆诸如食品质量这样的理由拒收货。由于已经付出了物流的成本,这些出口商只能选择降价,或者销毁货物。降价自然是要亏本的,而在美国销毁货物更要经历一番考验,因为环保组织会对销毁货物的企业进行层层审查。

蒋先生大学学的是经济学,他能够更理性地看待美国信用评级下调,在他看来,对于广大普通消费群体而言,这一事件将直接影响他们对美国经济的信心,信心下降,消费愿望和投资愿望也将变得保守,对于销售企业和融资机构来说,这或许意味着将是一场新危机的开始。

证券市场对美债危机首先发出反应,上周美国股市连续六个交易日下跌,创出一年来最大周跌幅。其中美股权重股几乎全线下挫,谷歌跌2.46%,苹果跌2.68%,美国银行跌3.2%,通用电气跌2.42%。

专业人士指出,许多在美国扎堆上市的中国互联网企业也将面临融资困难的危险。

专家对话

美债危机破坏力或胜金融海啸

记者:美国债务上限谈判的最后期限逼近,国会两党的谈判依然胶着,您预测最后结果会怎样?

清华大学中美关系研究中心高级研究员周世俭:提高债务上限在美国只是例行公事而已。

记者:就是说最后达成妥协的可能性很大?

周世俭:是的。上世纪60年代以来,美国国债天花板已经累计提高了78次,小布什执政8年提高了7次,奥巴马上任以来已经提高了3次,正在谈的是第4次。目前两党在债务上限方面的争斗主要围绕大选,共和党想让奥巴马灰头土脸,尤其希望借削减公共开支否决奥巴马当选后最大的政治成果医疗改革方案,为其竞选连任制造障碍,但共和党也不敢做得太绝,最后关头应该会达成妥协。

记者:如果债务上限在8月2日前达成妥协,三大评级机构下调美国国家信用等级的可能性还存在吗?

周世俭:其实美国国家信用等级早该下调了。美国经济已经处于危机状态,到了靠借债度日的境地。按照国际上债务危机的两条红色警戒线,一是当年财政赤字不能超过GDP的3%,美国今年这一比例将达到10.9%;二是累计赤字不能超过当年GDP的60%,而美国到今年年底累计财政赤字将超过GDP的100%。目前欧洲债务规模约占GDP的85%,实际上美国债务危机比欧洲更严重,却至今未采取削减开支的行动。现在我并不关注债务上限问题,这不是要害,我更关注美元贬值的趋势。

记者:为什么?

周世俭:很明显,共和党反对向富人增税,民主党要继续为普通家庭减税,而近几年企业经营不佳,政府税收有限,奥巴马政府解决债务危机的出路只有一条:借新债还旧债。债务上限提高只是国会允许美国政府借多少债,最终很可能还是靠第三次量化宽松货币政策,大印钞票,任由作为世界货币的美元继续贬值。目前,全球美元只有三分之一在美国境内流通,三分之二在国外流通,美元贬值将使得美国沉重的债务负担得以稀释,最终造成美国经济出问题大家来埋单的现实。从中长期看,美元贬值将推高全球通胀,直接影响各国普通家庭的生活。金融危机以来,中国通胀问题很大一部分原因就是美元贬值造成的输入型通胀压力。

记者:如果美国失去AAA评级,会有怎样的后果?

周世俭:一是美债不好卖,不利于继续借债;二是国债利息将进一步提升,这都将影响美国经济复苏。即便这次债务上限如愿提高2.4万亿,总额14.29万亿美元的债务规模将如同悬在美国头顶的国债堰塞湖,发生债务违约只是时间问题,届时对全球经济的损害很可能比2008年金融海啸更厉害。

记者:美国近期出现债务违约的可能性大吗?

周世俭:我认为现在美国硬赖账不太可能,软赖账已经是事实,即任由美元贬值。

记者:中国外汇储备如何规避美元贬值的风险?

周世俭:我们现在没必要千方百计扩大出口换回美元,这样的GDP增长已经失去意义。应该向日本学习,动用外汇储备大量购买矿山、石油、铜铝等资源性产品,甚至连阿拉斯加的滑雪山日本都买。

记者:美债危机的解决途径在哪里?

周世俭:如同家庭过日子一样,债多了必然增收节支。像欧洲目前解决债务危机,即便冒着国民示威抗议的风险,也要大幅削减政府开支、削减公共福利开支。美国为了维持本国人民的高生活水平,继续大量借债,让美债危机国际化,实际上对全世界是不负责任的。这也正如美国财长盖特纳此前所说,是在让全世界人民为美国埋单,与美国“有难同当”。

本文采访时间:7月29日下午

新闻背景

美债危机为何牵动全球神经?

根源在于美元作为世界货币的特殊性。如果美元仅在本国流动,即便像津巴布韦那样货币大幅贬值印出亿元大钞也不会影响其他国家。

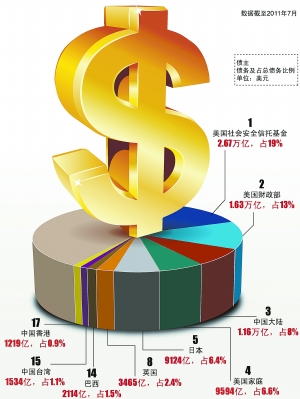

既然是世界货币,美债危机将可能导致世界其他国家大规模持有的美债投资缩水,进而引发抛售加速美元贬值,但美元贬值同时又反过来会造成其他国家本币升值,从而危害出口企业的竞争力。这种美元陷阱让持有美债的国家进退两难。另一方面,美国是世界最大经济体,GDP总量占全球23.3%,如果美债危机恶化,世界经济火车头将陷入长期衰退,在中国等新兴经济体实力尚弱的情况下,全球经济也将持续衰退。