人参与)

人参与)

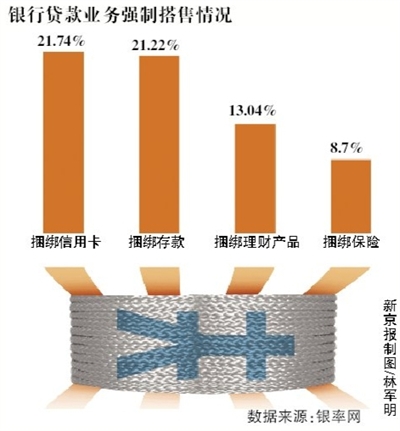

本报讯 (记者苏曼丽 实习生楼赛玲)央行副行长刘士余昨天表示,今年将保证满足居民首套房的贷款需求。不过,银率网昨天发布的一份2月份进行的调查显示,成功获批个人贷款的用户仅占全部受访用户的13.86%。部分银行在放款前要求客户购买理财产品、或办理大额存款,没有做出“贡献”或贡献度不够的客户,可能面临无限期等待的境遇。银率网此次调查了1910位银行客户。

银率网是国际金融分析研究机构Bankrate旗下的中文旗舰网站。银率网调查显示,办理贷款捆绑存款是贷款业务中出现第二频繁的强制搭售现象。

事实上,随着货币政策收紧,各家银行特别是大型银行存款流失严重,负债压力加大,存贷挂钩也成为吸存的重要手段。根据银率网数据,申请贷款的客户不仅要支付首付款,还被要求再存入一定的存款才能获得贷款,有过此种遭遇的用户占到总贷款人数的21.22%。

银行理财产品也是银行搭售的一个重要内容。调查显示,有13.04%的用户在办理贷款时被要求必须先购买该行发行的理财产品。在这方面表现最为强势的是外资法人银行,在这类银行的贷款客户中有一半在贷款时遇到了贷款与理财产品的捆绑销售。中资大型银行的客户中仅有4.9%为了获得贷款而购买了理财产品。由于理财产品存在一定本金损失的可能而招致客户不满。

在具体银行的调查中,办理贷款被捆绑理财产品最多的是民生银行和渣打银行,这两家银行的贷款客户中一半都被强制购买了理财产品。

另外,调查还显示,有超过20%的用户在申办贷款时遇到了与信用卡的捆绑销售。

行业整顿

银行自查自纠“存贷挂钩”

今年2月份,银监会发文整顿银行不规范经营,4月1日起各银行对于服务收费项目明码标价,其中明确规定“不准以贷转存”、“不准存贷挂钩”、“不准借贷搭售”。据记者从银行了解,目前各家银行都在全行范围自查,3月底前向银监会出具自查报告。

“这次治理整顿银行业金融机构乱收费问题有可能是近几年来最为严厉的一次,行长已经在内部表态,自查自纠银监会的七不准成为今年全行内控管理的一项重要工作,现在全行上下都在忙这个。”一股份制银行人士表示。

但是具体效果如何,银行内部人士表示还有待观察。他认为,有些规定,比如信贷业务方面监管可操作性不是很强,很有可能就是各银行为了应付检查配合一下,但事实上并不能根治。他认为,信贷业务不规范根源在整个金融体系,单纯压制银行不能解决根本问题。

(苏曼丽)

业内分析

银根紧缩是主因

银率网分析,从去年下半年开始,个人贷款受国家银根紧缩、银行额度紧张影响,贷款获批难度加大,个别银行甚至一度停止接受房贷申请。由于信贷额度紧张,导致银行在市场中谈判地位上升,定价权大为提高。

业内人士指出,某些银行利用发放贷款的机会采取各种手段将自身利润最大化,或为缓解吸存压力进行存贷挂钩,或将理财产品、保险等其他金融产品与贷款捆绑销售,扩大中间业务规模,导致各种违规现象屡见报端,金融产品捆绑销售、贷款费用名目繁多、利率定价“价高者得”等等层出不穷。

不过房贷紧缩正在逐步缓解,四大行已经明确“首套房不高于基准利率”的房贷政策。从目前的市场来看,北京市场首套房各家银行均可以执行基准,少部分银行针对部分客户再次出现了95及9折的优惠。中原地产研究总监张大伟表示,银行针对房地产的信贷可能逐渐开始增加,银行对首套房刚需利率有所松动,大部分银行从之前的上浮回归到基准,有利于刚需入市。

(苏曼丽)