北京时间1月28日凌晨3点,美国联邦公开政策委员会(FOMC)将公布最新1月利率决策,此前美联储在12月开启了2006年来的首次加息。不巧的是,此次议息再度遭遇全球市场震荡:1月26日,A股暴跌至2800点下方,美股道指盘中狂泻100点。截至同日收盘,标普500指数跌幅1.56%,道指收跌1.29%,纳斯达克综合指数收跌1.58%;欧股全线下挫,富时泛欧绩优300指数收跌0.73%,德国DAX 40指数收跌0.29%。此外,亚太市场也一片惨淡——日经225指数收盘跌2.3%,韩国首尔综指收跌1.19%,香港恒生指数收跌2.5%。

虽然1月26日晚美股开盘上涨,但震荡趋势料将持续。当前,主流观点则预计,美联储在一季度不会加息。此外,在刚刚闭幕的达沃斯论坛期间,被多次提出的一问便是——美联储去年12月加息加错了吗?

在论坛期间,曾准确预言2008年金融风暴的“末日博士”鲁比尼(Nouriel Roubini)在接受《第一财经日报》记者采访时表示,去年12月加息太早了,且下一次行动可能要等到今年6月。 “美国去年四季度增速看似会非常疲软,加之全球金融市场动荡,地缘政治风险升温,包括能源在内的大宗商品价格暴跌,这意味着通胀可能会进一步下行。”

与鲁比尼观点略有不同的则是国际货币基金组织(IMF)副总裁朱民。他在同日接受本报记者专访时表示:“从美国自身经济而言,加息没有错,且加息幅度也非常有限,但加息对于全球而言却传递了一个恐慌信号——低利率时代结束了,利率只会上行,不会再下降了,这个信号结束了50年的债务周期。”

美联储加息加错了?

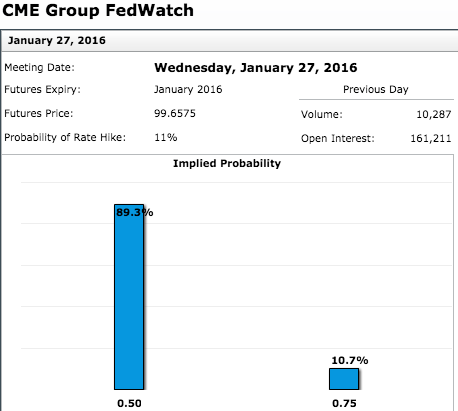

最为权威的加息风向标即是芝加哥商品交易所(CME)的美联储基准利率期货市场(Fed Fund futures),其参与交易的主要是全球的机构投资者。根据CME最新发布的加息概率,1月28日加息的概率仅10.7%。

其实,眼下对于加息正确与否的争论有些“后见之明”(hindsight)的意思。当去年12月加息之时,市场总体持有积极意见,甚至多数新兴市场国家央行官员呼吁美联储尽快加息,以减少市场焦虑情绪。

只是进入2016年后,全球市场便频频巨震,以A股为首的亚太股市、欧美股市暴跌,新兴市场货币也动荡不已,其频率之高、幅度之大、遍及范围之广令人措手不及。此时,市场更是发现了美联储的零利率“定心丸”已经不复存在,于是市场纷纷开始质疑加息是否加错了?

支持“加错”的佐证之一是1月公布的美国消费者物价数据。该数据在去年12月意外下滑,美国去年12月CPI环比萎缩0.1%,同比上涨0.7%,双双不及预期;美联储最为看重的以个人消费支出指数(PCE)在去年11月录得1.3%,持续低于2%的目标。

“美联储在去年12月加息前并未看到这一数据,否则可能会三思。”仲量联行印度主席Anuj Puri对《第一财经日报》记者表示,其他的数据还包括商业库存和销售月率,美国商务部(DOC)于1月15日发布报告称,美国去年11月商业库存和销售月率双双减少,意味着美国第四季度经济大幅放缓。

另一种支持“加错”的观点是,在全球宽松、市场动荡之时,美国加息将加剧其他市场波动,最后进一步对美国产生“负反馈”。例如,美元随着加息进一步走强,国际资本回流美国,新兴市场的美元计价债券变得更贵,市场信心降低,动荡在所难免。同时,美元走强对于美国出口较为不利。

不过需要注意的是,美联储是全球最为独立的央行,其货币政策的制定完全基于通胀(2%)和充分就业(早已达标)这两大指标,同时要兼顾宏观审慎,即防止系统性金融风险(金融危机后开始)。

由此而言,美联储加息的理由也十分充分。去年12月时美联储主席耶伦就指出,由于就业市场闲置问题自2015年稍早“明显地消退”,对通胀率回升至2%保持合理的信心。她强调,不要过度看重首次加息的重要性,且货币政策此后会继续维持宽松。

对于美元以及海外风险,耶伦认为,尽管美元走强打击了出口,但强劲的国内消费起到了中和作用(美国国内消费占总消费的85%),因此加息条件已经满足,且海外风险将有所缓和。

全球动荡 加息非唯一因素

可以肯定的是,加息打击的是全球风险偏好和市场信心,但其也非单一因素。

纵观全球股市,A股的疲软并非独树一帜。今年以来,多国股市出现大幅下跌,美国、英国、德国、日本、新加坡、澳大利亚、印度股市分别下跌8%~15%不等。在油价持续下跌、中国经济放缓、人民币汇率贬值等多重因素的作用下,全球市场开启“risk off”(风险规避)模式。

对中国而言,除了美联储加息的影响,内部因素不容忽视。瑞银证券中国首席策略分析师高挺表示,从消息面来看,“大股东减持禁令到期、新股供应恢复、人民币汇率波动、外汇储备下降、宏观数据疲软、流动性紧缩等事件接踵而至,首周实施的熔断机制更在一定程度上放大了市场恐慌。”

“在央行流动性不断释放的背景下,指数震荡企稳值得期待。但因投资信心及基本面并不支持股指走强,中期弱势仍将延续。”诺亚财富研究院表示。

对于屡遭“恐慌性抛售”的美股而言,回调早就是理所应当的动作,毕竟此前的三轮QE大大助推了资产价格泡沫。

其中均值回归和油价暴跌是两大主因。《拜伦周刊》指出,当前标普500企业普遍盈利增速疲软,在过去5年平均派息增速90%,然而其收益增速仅27%,这体现了公司对于前景过于乐观,因此股价下挫之“错”并不全在美联储。

此外,WTI和布伦特原油价格纷纷徘徊在30美元/桶附近,回升乏力。能源企业在标普500中占比约6.5%,且其中50%市值聚集在如埃克森美孚等巨头之上,尽管波及面并不巨大,但其对市场情绪的影响十分剧烈。

中国又遇“三元悖论”?

视线聚焦中国汇市,人民币在央行推出最新人民币汇率指数(盯住一篮子货币)后波动频频,随着美国步入加息周期,当前不乏海外观点指出,中国“三元悖论”或“不可能三角”的困境或将加剧。

所谓“不可能三角”,即固定汇率、资本自由流动和货币政策有效性三者只能选其二。“一般来说,大国都希望保持货币政策的有效性,因此,若要实现资本自由流动,就必须放弃固定汇率制。”央行调查统计司司长盛松成此前在其某著作中指出。

有境外媒体指出,上述困境当前在中国体现为,春节前流动性需求较大,但跨境资金持续流出的局面难以逆转,中国央行为了防止资本进一步外流,于是迟迟不降准,仅通过包括SLO、MLF等工具,配合公开市场操作向市场提供流动性,这与2015年全年以四次降准来对冲跨境资金流出的操作明显不同。此前公布的数据显示,2015年银行结售汇逆差2.9万亿元,较2014年逆差规模扩大3.7万亿元。

的确,随着人民币进入SDR(特别提款权),中国逐步推进资本账户开放和维持汇率相对坚挺的意愿有目共睹,且让人民币汇率最终实现自由化也是大势所趋。眼下,美联储加息的趋势导致国际资本不断回流美国,这似乎使得央行面临挑战。

因此,日本央行行长黑田东彦在达沃斯期间表示:“一边要避免人民币大幅贬值,另一方面央行也要保持较为宽松的货币政策。在这一环境下,暂时的资本外流管制可能对货币政策灵活性、维稳汇率更有好处。”

不过可以肯定的是,所谓的“困境”仍是改革中的“阵痛”。“当前人民币汇改刚刚起步,仍需时间适应,”国际金融协会(IIF)总裁、美国财政部前副部长蒂姆·亚当斯(Tim Adams)在接受《第一财经日报》记者专访时表示。

他认为,市场对于人民币仍存误读,认为人民币对美元挂钩将会长期持续,但人民币的确正在朝市场化的方向发展。“其实一直以来,美国官员都建议中国减少对于人民币汇率的干预,让经济基本面来决定汇率的最终水平,而中国当前所做的正是如此,但结果却又被解读为竞争性贬值。总而言之,可能央行推行新人民币汇率指数的时机不是最佳,但这的确是正确的方向,人民币盯住一篮子货币,其相应的国家都是中国主要贸易伙伴。”

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜